2024-05-09

2024-05-09

|

732

732

在今年一季度金价突破历史新高的同时,触及2403.53美元,数据也显示,“全球央妈”成为最强有力的购金者。中国央行4月环比增加6万盎司黄金储备,实现“18连增”。

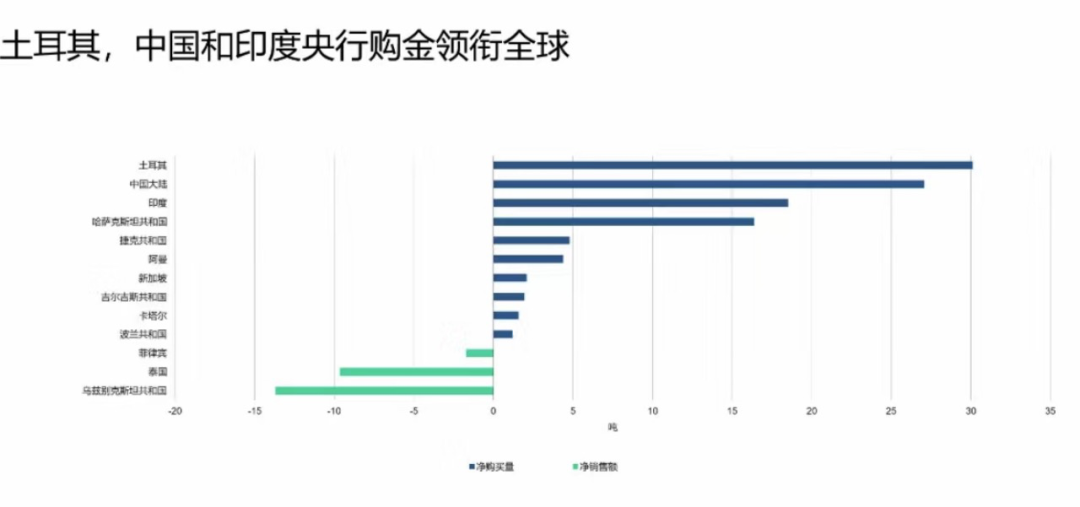

世界黄金协会的数据显示,2024年一季度全球央行净购金量达290吨,创下季度购金量的历史新高,土耳其、中国和印度领衔。近期,金价因为短期被超买而出现回调,截至5月8日金价在2306美元附近波动,但多数机构仍认为金价将有上升潜力,美国降息虽迟但到的预期、多年的高通胀削弱了法币价值、寻求配置多元化的强劲诉求等都是支持金价的主因,目前瑞银等国际投行给出了2500美元的目标价,高盛则为2700美元。

各界预计,未来新兴市场仍将成为更主要的购金力量。世界黄金协会中国区CEO王立新日前对第一财经记者表示,欧美国家发展更早,对黄金的配置也更早,而早年新兴经济体的发展刚刚起步,需要留存外汇去满足外贸需求。随着这些国家家底变得更厚,且全球都出现了更强的多元化配置需求,黄金自然会被新兴市场央行增持。

来源:世界黄金协会(WGC)

新兴市场央行成增持黄金主力军

5月7日公布的数据显示,受汇率折算和资产价格变化等因素综合影响,中国4月外汇储备规模环比下降。不过,4月末黄金储备7280万盎司,环比增加6万盎司,增持黄金储备量持续放缓,为环比增持幅度最小的一个月。自前年11月起,中国黄金储备已连续18个月增长,其间共增持1016万盎司。

更早发布的世界黄金协会数据也体现了同样的趋势,中国央行的购金量位居全球第二。2024年一季度全球央行净购金量达290吨,创下季度购金量的历史新高。截至2024年一季度末,中国官方黄金储备已达2262吨,较上季度增加27吨,占总储备资产的4.6%,为历史最高水平。

就数据来看,全球央行的购金幅度由高到低排列依次为:土耳其、中国、印度、哈萨克斯坦、捷克、阿曼、新加坡、吉尔吉斯斯坦、卡塔尔、波兰。可以说是清一色的新兴市场国家央行。

高盛在报告中指出,自2022年中以来,全球央行黄金购买量增加了三倍,达到每季度约1000万盎司。央行购买行为几乎完全解释了自2022年下半年以来全球黄金需求的增长,中国、波兰、土耳其、新加坡、印度和卡塔尔等六个新兴市场国家的央行是购金主力。

王立新也对记者表示,新兴市场央行成为购金主力,原因也在于西方国家发展得更早,黄金储备的积累也更早。“西方国家开始购金的时候正好是二战之后,当时每盎司黄金价值仅仅35美元左右,如今金价不断翻倍,尽管现金价值也有所贬值,但若从购金成本来看,在当前的价格和黄金储备量下,西方国家很难再增持太多的黄金。”

但对于新兴市场央行而言则有所不同。这些国家早年的外汇储备并不多,需要优先用于外贸需求,缺乏配置如黄金等其他资产的能力。但随着经济不断发展、外汇储备不断积累,新兴市场经济体对配置黄金的需求与日俱增。“例如,中国央行对黄金的配置比例就从平均2%不到增长到现在的4.6%。”

除了央行购金,黄金的消费需求则稍显低迷。一季度,中国国内金饰需求总量为184吨,同比下降6%。金饰需求同比小幅下降主要是由于3月金价的持续飙升抑制了消费者和零售商的需求。尽管如此,一季度金饰需求仍然高于十年均值(182吨)。

一季度,中国市场黄金ETF流入总计28亿元人民币(+3.8亿美元)。截至一季度末,中国市场黄金ETF总持仓达到67吨,资产管理总规模达350亿元人民币,再创历史新高。一季度,中国国内金条与金币需求达110吨,同比激增68%,是自2013年以来最强劲的一季度表现。

短期金价陷入盘整

金价在2月中至4月中期间飙升了20%,金价的技术指标一度处于大幅“超买”的状态。同时,近期由于美联储论调转鹰、地缘政治风险缓解以及投机者获利了结,可能会进一步加剧对金价下行风险的担忧,国际黄金现货价格在2300美元附近盘整。

“尽管短期内金价确实有可能出现一些疲态,特别是在美联储降息周期或被进一步推迟的情况下,但我们仍然相信金价可能在2024年底、2025年初达到2500美元/盎司。”瑞银近期表示。

瑞银分析称,原因在于,市场对黄金的总需求具韧性,并可能在未来几个月保持这种态势。尽管价格上涨,但央行的“淘金热”一直持续到第一季度,表明央行需求可能仍将是未来总需求的中坚力量。各国央行在第一季度买入了约290吨黄金,高于该机构的预期(2024年每季度约220吨);此外,来自零售和企业的下游需求也可能显著刺激黄金买盘。有证据表明,珠宝需求意外具有韧性,而工业需求在 2024 年第一季度同比增长了 10%。这可能促使未来几个季度零售和工业需求稳定增长。

国际投行建议“买跌”

由于此前快速上涨,黄金可能出现频繁和短暂的回调,瑞银认为投资者可借此使用结构化策略,在2250美元/盎司或以下价位逢低买入,以在金价回升至2500美元/盎司水平时获利。

“地缘政治紧张局势持续和美国在2025年第一季度前放松货币政策,加上美元随之全面走弱,这些因素或有助于提振金价。我们预计到2024年底,10年期美国国债收益率将回落至3.85%,然后在 2025年第一季度进一步降至3.50%。”

高盛的预测则更为乐观。高盛预计地缘政治或金融冲击可能会继续推高金价,并看涨年底金价升至2700美元/盎司,较目前还有约17%上涨空间。其他尾部情境下黄金价格涨幅更甚,如果美国5年期CDS利差扩大,黄金价格年底或达到每盎司3080美元。

整体宏观环境似乎仍然对黄金有利。上周五公布的美国关键宏观数据令人大失所望,不过有更多证据表明抗击通胀的斗争仍将持续一段时间。同时,备受关注的ISM调查显示整体服务业PMI也表现疲软。投资者的回应是卖出美元,买入股票、债券和黄金,9月可能降息的预期有所回升。

嘉盛集团资深分析师Jerry Chen对记者表示,虽然近期的回调有可能延续,但趋势仍然偏向上行。“黄金美元图表在前几个月创纪录大涨后,最近几周一直处于下降楔形内。盘整使动量指标能够通过时间和价格摆脱‘超买’状态。多头现在需要看到的是突破阻力趋势,重新恢复涨势。这是否会在本周发生还有待观察。”

在他看来,如果看跌的价格走势持续下去,那不排除跌至2222美元至2195美元区域附近的下一个支撑位。但多年的过度通胀意味着法币大幅贬值。鉴于许多国家通胀的黏性,这一趋势将持续一段时间。因此,贵金属作为抵御通胀的可靠保障,人们对其需求大概率会持续强劲。

2026-03

052026-03

052026-03

052026-03

05