2024-05-11

2024-05-11

|

4524

4524

导语

截至目前,A股共有上市银行42家,其中6家国有大型商业银行(简称“六大”)全部实现A股上市,12家全国性股份制银行(简称“国股”)中除广发银行、恒丰银行和渤海银行(在H股上市,尚未在A股上市)之外的9家已经在A股上市,有城市商业银行(简称“城商”)在A股上市17家,农村商业银行(简称“农商”)10家。

本文对该42家A股上市银行2023年主要指标进行对比分析。

01

资产规模方面

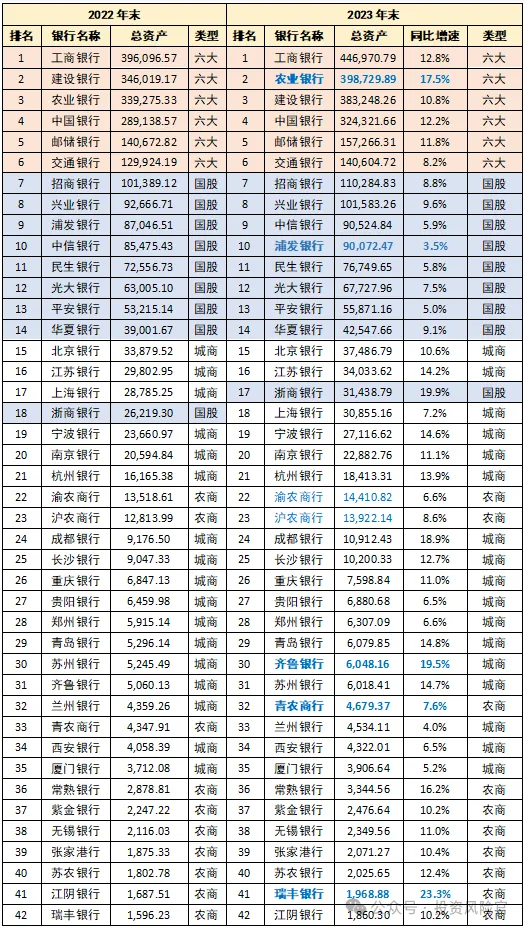

42家银行中,2023年末总资产超过30万亿的银行有4家,分别是工农建中“四大行”,其中工商银行是唯一一家总资产超过40万亿的银行。2023年末工商银行总资产达到了44.70万亿元。

总资产超过10万亿的有8家,除“四大行”外还有邮储银行和交通银行两家“六大行”成员,以及招商银行和兴业银行,其中兴业银行2023年总资产首年超过10万亿元。

总资产超过5万亿元的有13家,除前述8家外,中信、浦发、民生、光大和平安5家银行总资产也超过5万亿元。其中中信和浦发均超过9万亿元。9家A股上市的全国性股份行中除华夏银行(4.3万亿)和浙商银行(3.1万亿)总资产不到5万亿外,其他7家均超过5万亿元。

北京银行、江苏银行和上海银行3家城市商业银行总资产也超过3万亿元,其中北京银行和江苏银行总资产还超过作为全国性股份行的浙商银行。

渝农商行和沪农商行两家农商行总资产均超过1万亿元,是A股上市银行中最大的两家农商行。

除前述银行外,另有宁波银行、南京银行、杭州银行、成都银行和长沙银行2023年末总资产也超过1万亿元。其中长沙银行和成都银行均是首年总资产超过1万亿元。

42家银行中,瑞丰银行和江阴银行两家商业银行总资产尚不足2000亿元。

总资产增速方面,与2022年末相比,42家A股上市银行2023年末总资产均实现了正增长。其中瑞丰银行增速最快,也是42家银行中唯一一家资产增速超过20%的上市银行,2023年末其总资产较2022年末增长23.3%。

另有23家银行总资产增速超过10%。“六大行”中农业银行2023年总资产增速最快,达到17.5%,使其总资产超过了建设银行,成为我国总资产第二大的商业银行;全国股份制银行中浙商银行总资产增速最快,2023年增速为19.9%,使其总资产首次超过3万亿元,并在资产排名中超过了上海银行;城商银行中齐鲁银行总资产增速最快,达到19.5%,总资产超过了苏州银行,但其总资产整体规模不大,仅为6048.16亿元。

42家银行中,浦发银行2023年末总资产增速最慢,仅为3.5%,导致2023年末中信银行总资产超过浦发银行。2023年末浦发银行总资产为9.01万亿元,在A股上市银行中排第十,在全国性股份行中排第四;而中信银行总资产在全国商业银行中前进一位,排在了第九位。

2022年末和2023年末A股上市银行总资产排名表(单位:亿元):

02

营业收入方面

42家银行中,工建农中“四大行”2023年营业收入超过6000亿元,其中工商银行营业收入最大,超过8000亿元达到8430.70亿元;建设银行排在第二,超过7000亿元达到7697.36亿元。农业银行2023年营业收入也接近7000亿元。

邮储银行和招商银行2023年营业收入均超过3000亿元,其中邮储银行2023年营业收入超过了招商银行。招商银行营业收入高于作为“六大行”的交通银行,是最大的全国性股份行。

另有交通银行、兴业银行和中信银行3家银行2023年营业收入超过2000亿元。共有13家商业银行2023年营业收入超过1000亿元,即除前述10家银行外,浦发银行、平安银行、光大银行和民生银行2023年营业收入也超过1000亿元。

与2022年相比,9家A股上市全国性股份行营业收入排名保持不变。除华夏银行和浙商银行外,另7家银行2023年营业收入均超过1000亿元。

江苏银行、北京银行、宁波银行和上海银行4家城商行2023年营业收入超过500亿元,其中江苏银行和北京银行营业收入高于全国性股份行的浙商银行。江苏银行营业收入高于北京银行,是营业收入最大的城市商业银行。

渝农商行是营业收入最大的农商行,2023年其营业收入为279.56亿元。

营业收入增速方面,2023年有18家银行营业收入出现负增长。其中“六大行”中工商银行和建设银行2家银行2023年营业收入负增长;全国性股份行中除浙商银行外,其他8家A股上市股份行2023年营业收入均出现了负增长,其中平安银行下滑最大,为-8.45%,浦发银行营业收入也下降8.05%。郑州银行2023年营业收入下降9.50%,是42家银行中营业收入下降最大的商业银行。

常熟银行2023年营业收入增速最快,为12.05%,也是唯一一家营业收入增速超过10%的上市商业银行。“六大行”中中国银行营业收入增速最快,达到6.41%;股份行中是浙商银行增速最快,为4.26%,也是唯一一家营业收入正增长的股份行。

2022年和2023年A股上市银行营业收入排名表(单位:亿元):

03

净利润方面

2023年有5家商业银行净利润超过1000亿元,分别为“四大行”和招商银行。其中工商银行和建设银行2家银行净利润超过3000亿元。招商银行净利润高于作为“六大行”的交通银行和邮储银行。

交通银行、邮储银行、兴业银行和中信银行4家银行2023年净利润超过500亿元。其中交通银行接近1000亿元,为932.52亿元。

9家A股上市股份行中,除华夏银行和浙商银行外,其他7家银行2023年净利润均超过300亿元。华夏银行净利润为268.45亿元,浙商银行为154.93亿元。

浦发银行由于 2023年净利润为负增长,导致其2023年净利润被平安银行和光大银行超过,在42家银行中排在第12位。

城商行江苏银行2023年净利润首年超过300亿元,达到300.13亿元,不仅高于全国股份行浙商银行,还高于华夏银行。

另有北京银行、宁波银行、上海银行和南京银行4家城商行净利润也超过作为全国性股份行的浙商银行。

农商行方面,与总资产和营业收入的排名不同,沪农商行净利润高于渝农商行。紫金银行净利润最小,为16.19亿元。

净利润增速方面,2023年有5家银行出现负增长。其中郑州银行净利润下滑最大,为-28.48%。股份行中,有3家银行出现净利润下降,其中浦发银行2023年净利润下降最大,为-28.02%;兴业银行也下滑了15.97%;另有光大银行也出现-8.80%的净利润下降。

2023年,“六大行”净利润均为正增长,其中农业银行增速最大,为4.23%;全国性股份行中浙商银行净利润增速最高,为10.75%;城商行中杭州银行增速最大,为23.15%;农商行中江阴银行以24.93%的增速为全部银行中净利润增速最快的商业银行。

2023年有13家商业银行净利润增速超过10%,除浙商银行外均为城商行(7家)或农商行(5家)。

2022年和2023年A股上市银行净利润排名表(单位:亿元):

04

资产质量方面

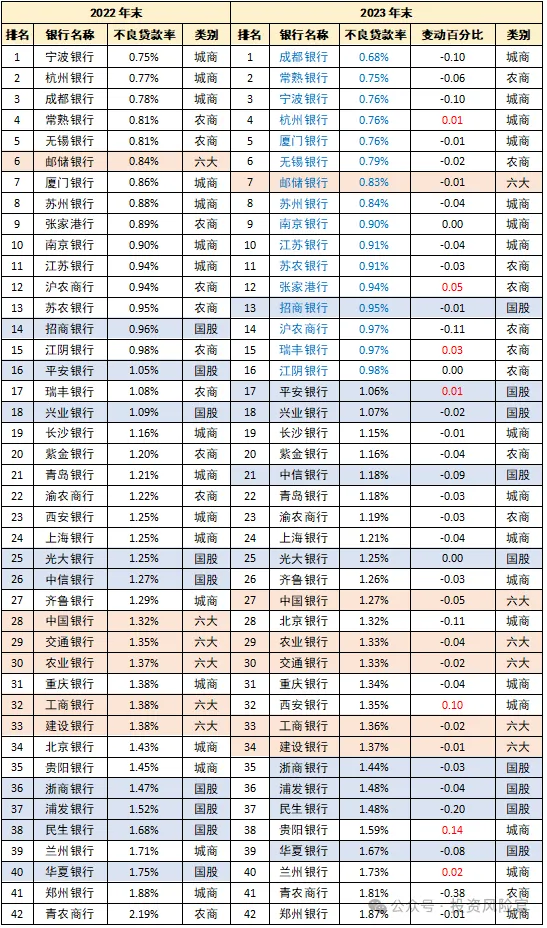

2023年末 ,42家A股上市商业银行中有16家不良率低于1%,较2022年末的15家增加1家。其中成都银行以0.68%的不良率位居首位。常熟银行以0.75%位居第二位。“六大行”中邮储银行以0.83%的不良率排在第一位。股份行中招商银行以0.95%的不良率排在第一位。

郑州银行2023年末不良率为1.87%,是42家银行中不良贷款率最高的银行;青农商行为1.81%,虽较2022年末下降了38个BP,但依然是42家银行是排第二的银行;华夏银行2023年末不良率为1.67%,是全国股份行中不良率最高的银行;建设银行2023年末不良率为1.37%,是“六大行”中不良率最高的银行。

42家银行中有7家银行2023年末不良率较2022年末有上升,其中贵阳银行2023年末不良率为1.59%,较2022年末上升14个BP,是42家银行中不良率上升最多的银行。

2022年末和2023年末A股上市银行不良贷款率表:

05

净息差情况

2023年,42家银行中净息差最高的是常熟银行,为2.86%,但仍较2022年下降了16个BP。

“六大行”中邮储银行净息差最高,达到2.01%(但也较2022年下降了20个BP);全国股份行中平安银行净息差最高,为2.38%(较2022年下降了37个BP);城商行中长沙银行最高,为2.31%(较2022年下降了10个BP)。

交通银行2023年净息差最低,仅为1.28%。全国股份行中民生银行净息差最低,为1.46%。

2023年,42家银行是净息差仍高于2%的银行仅有10家,较2022年的21家下降了11家。

42家银行中渝农商行净息差较2022年下降最多,达到48个BP。“六大行”中建设银行2023年净息差较2022年下降最多,达到32个BP;全国股份行中平安银行净息差较2022年下降最多,达到37个BP。

42家银行中仅有青岛银行一家银行2022年净息差较2022年增加,但也仅增长了7个BP。

2022年和2023年A股上市银行净息差情况表:

2026-03

052026-03

052026-03

052026-03

05