2024-05-31

2024-05-31

|

2031

2031

可惜的是,农匠科技“飙涨”未获多少关注,毕竟,股市的造富神话太多了,农匠科技也确实太“小”了,但随着浙江瑞丰达公司涉嫌卷款“跑路”一事持续发酵,众人才反应过来:原来这是一场精心预谋的“杀猪盘”……

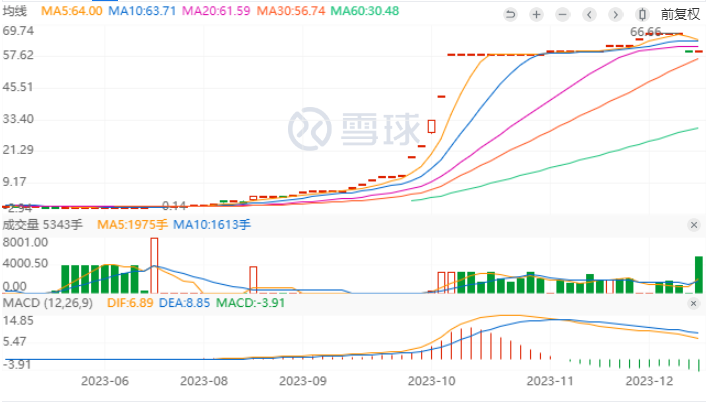

2023年8月11日,新三板挂牌公司农匠科技(872293)股价开始起飞,短短两个月时间翻了418倍。

突如其来的暴涨,或让公司高管都“蒙了”。在此之前,农匠科技股价只有0.14元/股,全天0成交更是常态,营收只有百万级别,是典型的新三板“小透明”,如今却在业绩持续滑坡情况下,市值冲到6亿元。

事出反常必有妖,尤其是在股市这个利益地。

可惜的是,农匠科技“飙涨”未获多少关注,毕竟,股市的造富神话太多了,农匠科技也确实太“小”了,但随着浙江瑞丰达公司涉嫌卷款“跑路”一事持续发酵,众人才反应过来:原来这是一场精心预谋的“杀猪盘”……

股市“小透明”逆袭?

农匠科技本身并无多少故事和概念。

据悉,农匠科技是一家从事农产品和食品的贸易企业,位于西安市西咸新区沣东新城,2022年11月22日正式挂牌北交所新三板。

若无瑞丰达进场,可能许多人根本不会注意到这家新三板“小透明”。

三项核心数据来看,农匠科技缺口不小:2023年报,公司营收仅156.31万元,扣非净利润却亏损265.36万元,净资产693.09万元,典型的小微企业,业绩即使在新三板也属于难看的一类,年报中亦提示存在持续经营重大风险。

交易情况一向是反映投资价值的标尺,2023年4月25日至8月10日,农匠科技股价一直收于0.14元/股,这期间很长一段时间维持零成交。

但这些都不重要,无人问津、业绩衰败反倒成了搭建“老鼠仓”的好舞台。

2023年8月11日,一出瑞丰达私募“左手倒右手”的套利把戏正式上演:据雪球网,当日,农匠科技股票成交量突然达到8001手,股价飙升47.06%,后来几天交易数又回归个位数,8月25日,农匠科技再次出现3898手交易量,股价来到4元/股,陈文鑫、李素建、刘红云等个人投资者开始入列十大流通股东。

截至去年10月11日,农匠科技股价一路爬升至58.68元/股,2个月时间翻了418倍,此后开始密集放量,隔几天就出现超千万元的成交额,2023年12月18日,是当年最后一次交易,全天成交量1200手,股价已涨到66.66元/股。

图片来源:雪球网

对比半年报看,陈文鑫、李素建、刘红云等8名投资人均已大幅减持,前2-10大股东转由“浙江瑞丰达”及“江苏瑞竹”系私募基金产品顶替,合计持股38.44%。

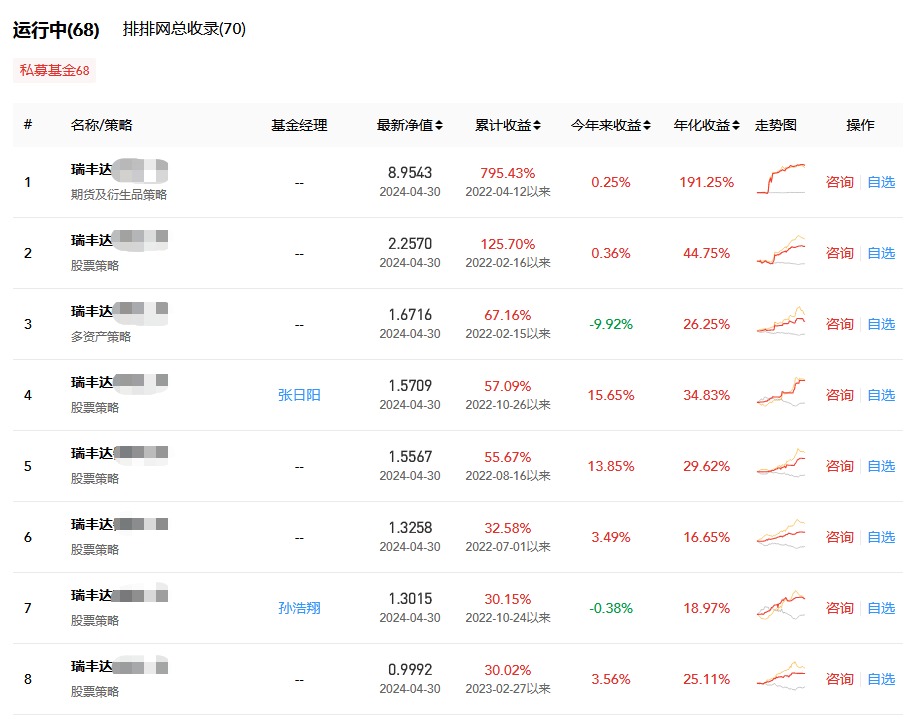

图片来源:雪球网

投资人相继撤出,私募基金入场高位接盘,这也意味着——瑞丰达系私募操作者或已经把客户的钱,全“洗”进了自己口袋。

或许,连农匠科技都没意识到自己卷入了一场什么样的风暴,也从未设想过自己市值能达到6亿元,就迅速成了这场无妄之灾下的“牺牲品”:由于股价严重背离公司价值,农匠科技2024年仅有两天有股票交易。

对此,《每日经济新闻》记者致电农匠科技2023年报中董事会秘书所留电话,对方接电话后表示自己并非公司董事会秘书申函,“我是打工的,决策权在领导,我都好久没上班了,董秘只是挂了我一个名,我连公告都不会写。”

“你图他利息,他图你本金”

刚开始操盘时,有人猜测瑞丰达系私募控制人或属于既“菜”又“玩脱”,“亏得玩不下去了”,或是资金链断裂,未必是从骗钱的角度出发。

直至5月9日,浙江瑞丰达资产管理有限公司(以下简称瑞丰达资产)“跑路”的传闻发酵,市场才发现瑞丰达似乎一开始就奔着“杀猪盘”去的,行为要恶劣得多。

经多家媒体报道探访,证实瑞丰达确已跑路,办公地已是人去楼空,部分投资者因产品无法兑付已经报案。

图片来源:每日经济新闻 王海慜 摄

实际上,在东窗事发之前,该私募有诸多诡异之处。例如,号称“全能”的投资能力、超乎寻常的超高业绩、销售基金产品的佣金很高等。

据中国证券投资基金业协会网站显示,瑞丰达成立时间为2016年10月20日,注册资本为3000万元人民币,实缴资本为750万元人民币,业务类型包括私募证券投资基金、私募证券投资类FOF基金,管理规模在20亿-50亿元。

乍一看,瑞丰达收益率高得吓人,私募排排网显示,截至5月,瑞丰达成立以来累计收益85.3%,其中一只期货及衍生品策略产品成立两年多累计收益率甚至接近8倍。

据知情人士向《每日经济新闻》透露,瑞丰达老板拿5个亿资金做劣后,2000万起投,1:4优先劣后,保本8%,瑞丰达佣金4个点,比P2P都高。另据一份瑞丰达资产旗下产品的推荐资料显示,瑞丰达资产的高净值客户占比为80%,期货、券商占比为15%,上市公司及其他占比为5%。

而靓丽包装下,是高管团队“斑斑劣迹”的过往。

据国际金融报,瑞丰达公开备案的三位高管,包括公司法定代表人、总经理、执行董事刘力诚,副总经理谢雪飞,合规风控负责人陈庆骥,均有不良记录。

刘力诚和谢雪飞曾共同在江苏福信财富资产管理有限公司任职,分别担任风控经理和培训总监职务,但在2020年11月,扬州市公安局邗江分局通告称,江苏福信财富资产管理有限公司以“高额收益为诱饵,向社会不特定公众吸收资金”,涉嫌非法吸收公众存款犯罪。

陈庆骥曾在锦安财富杭州分公司担任渠道专员,2023年4月19日,深圳市公安局福田分局发布关于“锦安控股公司”的案情通报称,深圳锦安控股有限公司涉嫌非法集资犯罪活动。

这几个人凑在一起,或许思路一开始就已经很清晰了,简而言之,“你图他利息,他图你本金”……

“雪崩”过后

目前,瑞丰达公司涉嫌多项违法违规,证监会决定对其立案调查,依法从严处理。此外,农匠科技等多家涉及瑞丰达的新三板公司股票5月13日停牌,对相关事项进一步核查。

记者注意到,除农匠科技外,瑞丰达还出现在和嘉天健、邦客乐、味福记、友联盛业、浩添储能等5只新三板股票。

例如,和嘉天健不到一年时间,这家公司股价从1.01元爆炒至52.18元;赛融信8元到80元,年内翻了10倍,5月7日,瑞丰达瑞雪二号私募基金以80元高价接盘;味福记四个多月1.7元股价冲至264.56元;友联盛业6元冲至156.55元,都有瑞丰达旗下资金与江苏瑞竹私募高位接盘……

瑞丰达的手法并不算太复杂,先利用新三板股票流动性差、市值低、易拉升等特点,在低位收集足够多的筹码,并逐步拉高股票价位,然后再用旗下产品高位接盘,这样就把私募基金的资金“置换”到自己手里,实现“金蝉脱壳”。

在这场“雪崩”过后,诸多行业痼疾和漏洞随之浮现。

在瑞丰达高位接盘中,还有一家江苏瑞竹私募如影随形,步调一致。“这可能涉及多层嵌套,通过下投多家私募,在基金之间互相对倒。”

这也反映出私募通道业务屡禁不止,此前有瑞丰达资产投资人称:“为了规避投资风险,我还要求对购买产品的交易端进行观测,并约定不能购买新三板、场外期权等标的,但产品还是通过投资其他基金的方式绕开了这一限制,防不胜防。”

此外,中基协网站显示,瑞丰达共备案了70只私募产品,托管人包括中信证券、华泰证券、招商证券、中国银河证券、国泰君安、华安证券等。在这场风波中,托管人是否存在失职行为?托管人是否应该承担赔偿责任?其责任边界还需厘清。

在监管层面,一位投行人士向记者表示,“监管主要规定机构设立、基本内控等,以及出问题后予以处罚,很难覆盖到每个机构的日常具体操作。”

但上述人士进一步表示,监管层面对市场操纵查处问题确实需要加强,不光是力度,还有及时性。从技术上说,现在都是电子化交易的,交易信息全部留痕,是有能力去查处的。但是监管查处力度是远远不够的,一方面可能与监管人手不足有关,另一方面也是对这种操纵的打击如果普遍化,会带来市场人气的下降。

此外,“监管时如何界定市场操纵、市场炒作、市场正常的投资行为间的关系,炒作是不是违规?操纵和炒作的边界在哪儿?都是需要进一步厘清和规范。”上述人士表示。

2026-03

052026-03

052026-03

052026-03

05