2024-06-05

2024-06-05

|

682

682

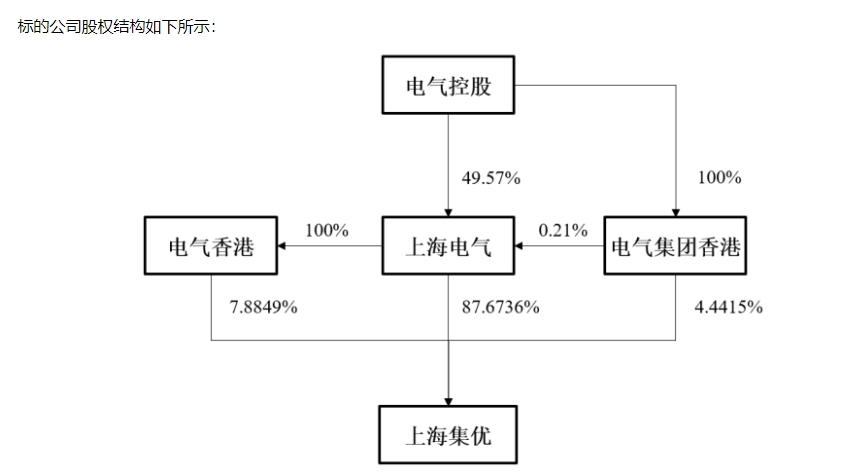

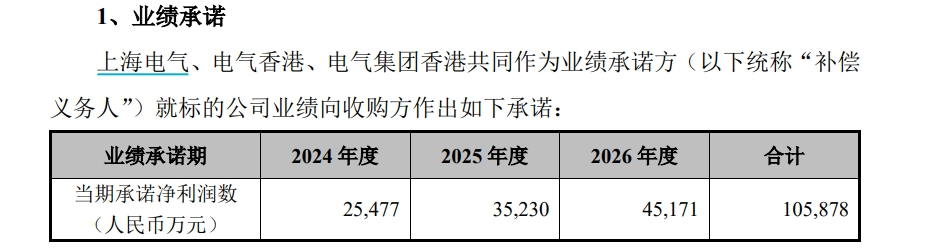

◎此次回复问询函时,上海集优的股东做出了业绩补偿安排,承诺2024年—2026年,上海集优的净利润分别不低于2.55亿元、3.52亿元、4.52亿元。

4日晚,上海机电(SH600835,股价12.61元,市值129亿元)回复了交易所下发的问询函。内容显示,公司认为,收购上海集优铭宇机械科技有限公司(以下简称“上海集优”)定价公允、合理,符合相关法律法规的规定,不存在损害上市公司中小股东利益的情形。

此前,上海机电以逾50亿元收购上海集优(本次交易构成关联交易),付款方式为以公司自有资金一次性全部支付,且不设置业绩承诺与补偿一事引起市场关注,上交所也因此下发关注函。在此次回复函中,上海机电提到,交易对方已就上海集优业绩作出承诺。

此前巨额关联交易未设置业绩承诺

5月14日晚,上海机电披露,为增强公司可持续发展能力,提升股东回报,上海机电拟以现金方式收购上海电气(SH601727,股价3.98元,市值620.1亿元)、上海电气香港有限公司、上海电气集团香港有限公司合计持有的上海集优100%股权,交易价格为53.18亿元。

上海集优成立于2020年9月,主要从事工业基础件、关键零部件的研发、生产与销售,主要产品包括叶片、轴承、工具、工业紧固件及汽车紧固件。

目前,上海集优由上海机电的控股股东上海电气持股87.6736%,上述另外两家关联方则分别持有上海集优7.8849%和4.4415%的股份。

图片来源:公告截图

2022年、2023年,上海集优分别实现营业收入89.8亿元、95.85亿元,分别实现归母净利润3.49亿元、2.37亿元。

上海机电认为,收购上海集优的原因和目的共有三点,即动能补强,业务整合打造第二成长曲线;战略升级,深耕工业基础件“专精特新”产业;优化产业结构,提升经营业绩和股东回报。

值得一提的是,在最初的交易方案中,此次交易并未设置业绩承诺及业绩补偿机制。

5月14日,上交所火速向上海机电下发问询函,要求公司尽快组织召开投资者沟通会。

在5月16日的投资者沟通会上,公司表示,此次交易定价公允、合理,符合相关法律法规的规定,不存在损害上市公司中小股东利益的情形。未设置业绩承诺具备合理性。

交易对方已作出业绩承诺及补偿安排

此次回复问询函时,上海集优的股东作出了业绩补偿安排,承诺2024年—2026年,上海集优的净利润分别不低于2.55亿元、3.52亿元、4.52亿元。

图片来源:公告截图

上海机电表示,通过召开投资者沟通会,公司对中小股东对本次交易的关注问题高度重视,公司独立董事建议采取措施进一步维护全体中小股东利益。为更好地保护中小股东利益、维护良好的资本市场形象,在公司及独立董事的积极推动下,经公司与交易对方审慎研究和充分沟通,全体交易对方同意向公司作出有关标的公司未来三年经营业绩的业绩补偿安排。

此外,截至2024年一季度末,上海机电的货币资金为128.22亿元,本次交易支付的现金金额占货币资金余额的41.48%。不过,上海机电表示,上海机电母公司层面货币资金储备充足,支付能力较强,不会因为支付本次交易对价影响下属各经营主体的日常生产活动,不会影响公司正常经营。

上海机电称,本次交易是综合考虑了上海机电企业现况的实际需求、操作难度、风险管控等因素的基础上,审慎做出的经营决策。标的公司上海集优的资产质量较好,各业务板块属于工业基础件、关键零部件领域,发展前景和应用领域广阔。公司通过本次交易不仅能进一步增强内部配套补充业务,更是能借助标的公司发展新领域新业务、开辟公司第二成长曲线,培育并打造“专精特新”产业平台战略定位,拓宽公司发展空间、提升股东回报。因此,上海集优与公司当前主业发展和战略目标具有匹配性、协同性,本次收购具有必要性及合理性。

2026-03

052026-03

052026-03

052026-03

04