2024-06-13

2024-06-13

|

1177

1177

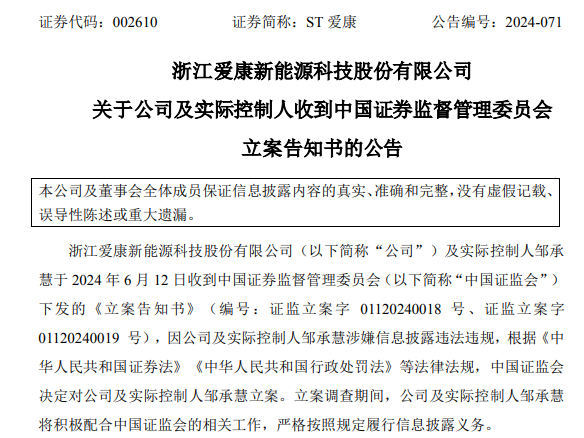

6月12日晚,ST爱康(002610.SZ)公告,公司及实际控制人邹承慧于2024年6月12日收到中国证监会下发的《立案告知书》,因公司及实际控制人邹承慧涉嫌信息披露违法违规,中国证监会决定对公司及实际控制人邹承慧立案。

今年4月30日,ST爱康披露2023年度报告,因最近三年净利润为负且被会计师出具公司持续经营能力存在重大不确定性、内部控制为否定意见的审计报告,公司股票触及深交所《股票上市规则》规定的需实施其他风险警示情形。5月6日,公司股票交易被实施其他风险警示处理。

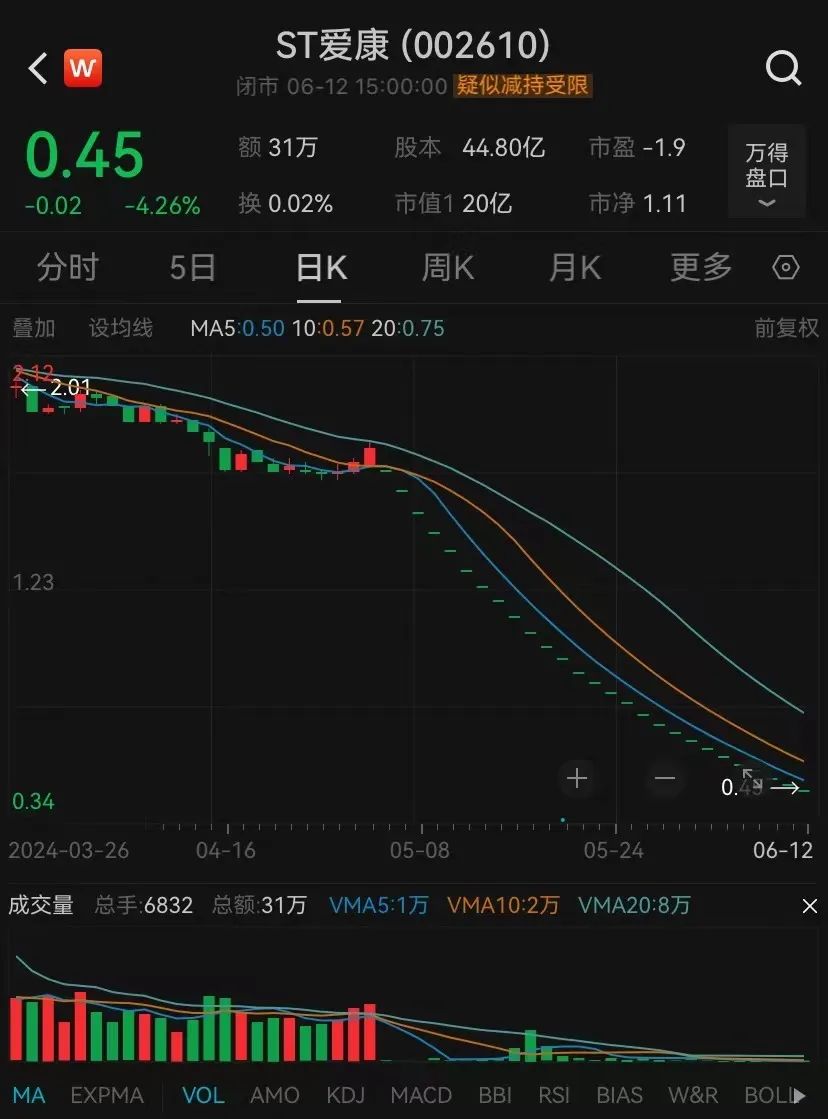

截至6月12日收盘,ST爱康报收0.45元/股,连续16个交易日收盘价低于1元/股,已经锁定“面值退市”。

昔日市值近300亿光伏明星

如今锁定面值退市

在ST股接连跌停之下,投资者甚至连“割肉”的机会也没有。

自5月6日起,深市主营太阳能电板的上市公司ST爱康连续跌停,截至6月12日已连续27个交易日跌停。截至5月20日最新公布的股东人数显示有27.68万股东被深套。

根据公开资料显示,成立于2006年的ST爱康以生产制造太阳能边框起家,2011年作为国内首家光伏配件上市公司登陆深交所主板。上市后,ST爱康经历过多次业务转型,无论是电池组件、边框、支架、乃至涉足光伏电站,却始终都没有形成自己的核心主业。巅峰时期,ST爱康的总市值一度高达275亿元,是A股知名的新能源企业。

2021年开始,ST爱康将目光投向了HJT(异质结)电池,意在抢抓光伏从P型到N型的发展机遇,并发展了湖州、赣州、苏州、舟山四大产业制造基地。

也正是在这一年,ST爱康开始陷入连续亏损。根据ST爱康2021年、2022年、2023年年度报告,公司三年经审计的归母净利润分别为亏损4.06亿元、亏损8.33亿元和亏损8.26亿元,三年累计的亏损额约为20.65亿元。

与此同时,公司年度审计会计师事务所对公司2023年度财务报告出具了保留意见与持续经营相关的重大不确定性说明段的审计报告,对公司2023年度内部控制出具否定意见审计报告。

ST爱康上述情形符合《深圳证券交易所股票上市规则》第9.8.1第(七)项和第(四)项规定,因此公司股票被实施其他风险警示,于4月30日(星期二)开市起停牌一天,并于5月6日(星期一)开市起复牌,公司股票自5月6日起被实施“其他风险警示”,股票简称由“爱康科技”变更为“ST爱康”,股票交易的日涨跌幅限制为5%。

而就在今年的4月15日,爱康还在投资者互动平台上还声称,根据《深圳证券交易所股票上市规则》相关规定,目前公司不存在被ST的风险。

实控人套现20亿离场

2015年至2020年,ST爱康实际控制人邹承慧曾连续6年入围胡润百富榜。

据21世纪经济报道此前报道,回溯2011年ST爱康上市之初,邹承慧家族合计持有公司43.63%的股份,2017年至2022年大股东不断减持,合计减持达6.27亿股,套现20.54亿元。

就在今年5月31日,ST爱康先后发布两大利空,为其接连跌停走势进一步“助力加码”。其一是下属4家公司62个银行账户被冻结,合计冻结8402.24万元,实际冻结2034.37万元;其二是为表内外公司担保逾期金额1.85亿元。

今年6月4日晚间,ST爱康相继收到来自深交所的关注函以及来自浙江证监局的警示函。

公告显示,公司因前期在深交所互动易平台回答投资者关于“公司是否有ST风险”的提问时,直接回复“目前公司不存在被ST的风险”,未充分向投资者披露公司生产经营风险和内部控制风险,相关回复不准确、不完整。公司董事长邹承慧(代行董事会秘书)、董事兼高级副总裁田野对相关事项承担主要责任。

ST爱康及相关当事人的上述行为涉嫌违反了相关规定,深交所将对ST爱康及相关当事人启动纪律处分程序。同时,浙江证监局决定对公司及相关责任人分别采取出具警示函的监督管理措施,并记入证券期货市场诚信档案。

值得注意的是,即便公司经营每况愈下,ST爱康与地方国资的合作仍未停歇。5月16日,ST爱康公告,江西赣州市国有资本计划投资赣州爱康光电3.5亿元;就在5月8日,ST爱康还发布投资者调研纪要显示,赣州基地600MW HJT电池产线也已实现量产,全年产能将达到3.2GW异质结电池和6.4GW的组件产能,支架和边框产能分别为10GW和5GW,满产状态下可实现不含税销售收入80亿元。

而到了6月7日晚,ST爱康公告,公司控股子公司赣州爱康光电、浙江爱康光电、湖州爱康光电拟对公司高效太阳能电池组件生产线实施临时停工停产,停产时间自6月8日起,预计停产时间不超过3个月,后续复产情况将及时披露。

ST爱康坦言,作为公司主要的营业收入来源,随着主要控股子公司的停产,公司2024年营业收入将较大下降。

2026-03

042026-03

042026-03

042026-03

04