美联储上月宣布大幅降息50个基点后,投资者对软着陆的预期升温,叠加特朗普当选的可能性,美国国债遭遇了进入21世纪以来从未有过的大抛售。周一,美国10年期基准国债收益率当天升超10个基点,盘中上测4.20%,周二一度接近4.22%,目前接近4.24%,继续刷新7月末以来盘中高位。媒体报道,在10月初的一次会议上,索罗斯基金曾经的二号人物斯坦利·德鲁肯米勒(Stanley Druckenmiller)透露,其正在做空美债,并且做空美债的仓位可能占到15%-20%。Tudor基金创始人、亿万富翁、传奇投资者Paul Tudor Jones也表示,正在做空美债,做多黄金和比特币。

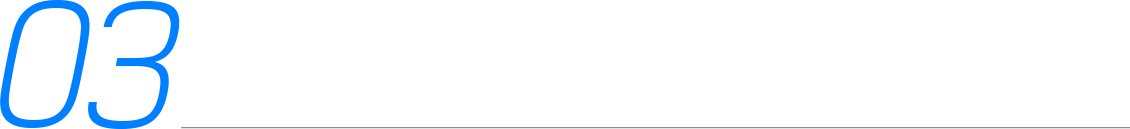

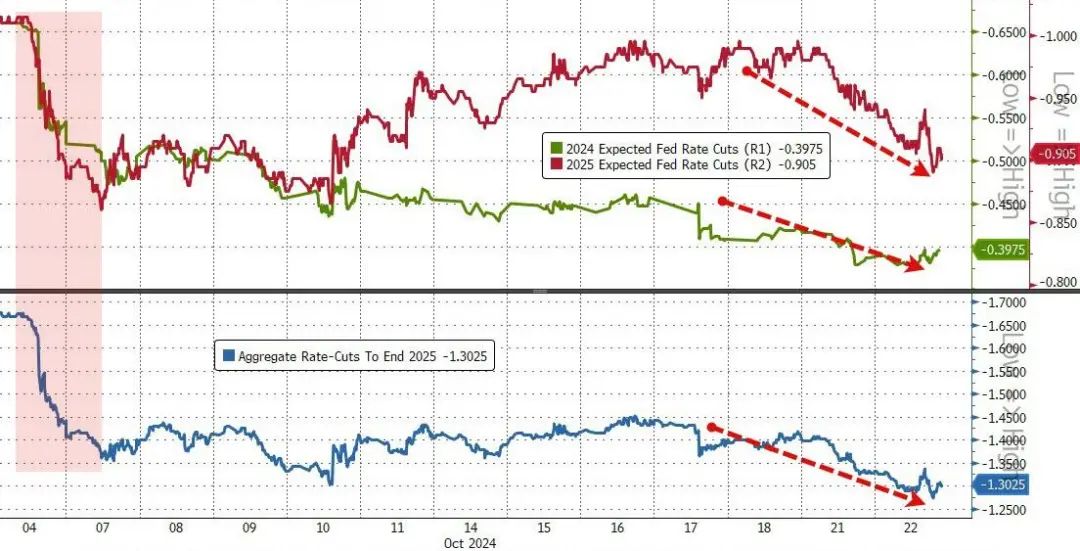

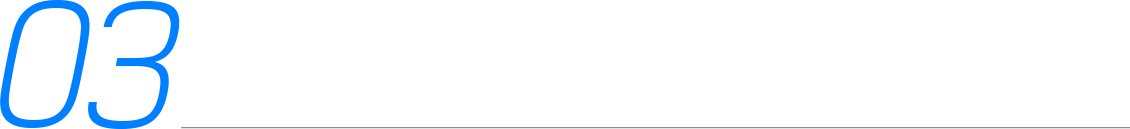

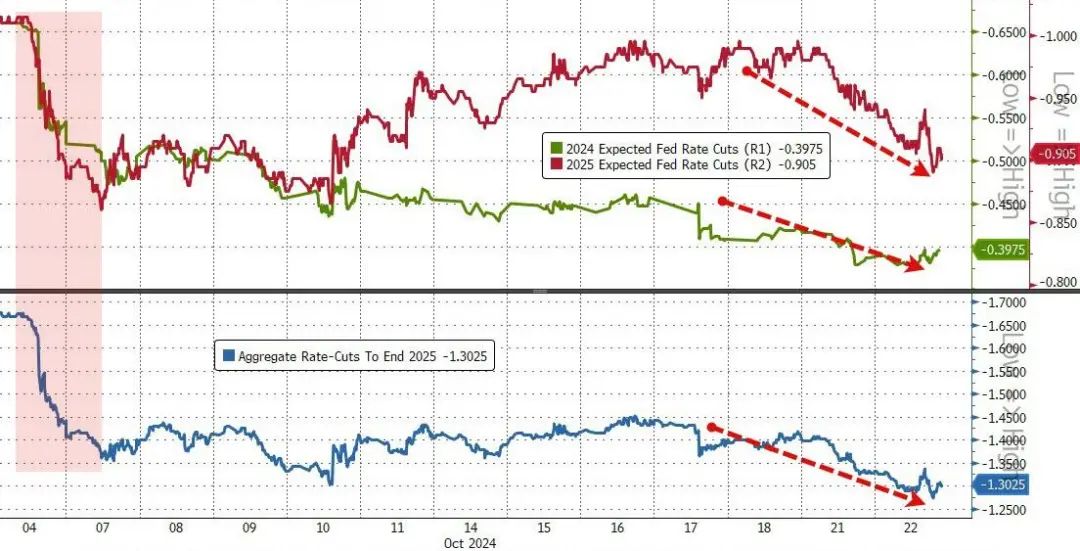

美债重演1995年大抛售媒体报道称,上一次看到这样的美债大抛售还是在1995年,也就是格林斯潘任美联储主席领导联储进行软着陆期间。自美联储9月18日宣布四年来首次降息以来,对利率敏感的两年期美国国债收益率累计攀升34个基点,1995年该期限美债的收益率也有类似的大幅上升,当时美联储成功为经济降温,且未引发衰退。德意志银行的利率策略师 Steven Zeng 评论称,最近美债的收益率上升“反映出经济衰退风险的概率降低”,经济“数据相当强劲,美联储可能会放慢降息步伐。”包括非农就业报告和零售销售在内,本月公布的一些美国经济数据优于预期,令市场对经济硬着陆的担忧逐步消减。最近的市场定价已体现降息押注降温。本周二,互换合约定价显示,交易员预计,到明年9月,美联储将合计降息128 个基点,一个月前他们预期的降幅为195个基点。

美债重演1995年大抛售媒体报道称,上一次看到这样的美债大抛售还是在1995年,也就是格林斯潘任美联储主席领导联储进行软着陆期间。自美联储9月18日宣布四年来首次降息以来,对利率敏感的两年期美国国债收益率累计攀升34个基点,1995年该期限美债的收益率也有类似的大幅上升,当时美联储成功为经济降温,且未引发衰退。德意志银行的利率策略师 Steven Zeng 评论称,最近美债的收益率上升“反映出经济衰退风险的概率降低”,经济“数据相当强劲,美联储可能会放慢降息步伐。”包括非农就业报告和零售销售在内,本月公布的一些美国经济数据优于预期,令市场对经济硬着陆的担忧逐步消减。最近的市场定价已体现降息押注降温。本周二,互换合约定价显示,交易员预计,到明年9月,美联储将合计降息128 个基点,一个月前他们预期的降幅为195个基点。

美债收益率很快将达到5%?10月21日,1800亿美元全球资产管理巨头T. Rowe Price的固定收益首席投资官Arif Husain发出预警,随着通胀预期上升和对美国财政支出的担忧加剧,10年期美债收益率将在未来六个月内触及5%的关口,这将导致收益率曲线进一步陡峭化,而最快达到5%的路径将出现在美联储小幅降息的情境下。上一次10年期美债收益率达5%还是在去年十月,由于市场对长期高利率的担忧,该指标创下了自2007年以来的最高水平。分析认为,这一次,如果Husain的预测准确,市场可能会迎来一波动荡的重新定价。作为一名有着近30年经验的市场老手,Husain指出,当前美国债券面临着供过于求的挑战:美国财政部为填补政府赤字而持续发行新债券,导致这些“新供应”正在“淹没市场”。与此同时,美联储的量化紧缩政策也已消除了政府债务的关键需求来源。有分析指出,美国的财政状况已经出现裂痕的迹象为Husain的预测提供了支持。在截至9月份的财年中,美国债务利息成本负担攀升至1990年代以来的最高水平,但无论是特朗普还是哈里斯,都没有将减少赤字作为竞选活动的关键要素,这使得美国政府债务成为市场参与者关注的主要风险。

美债收益率很快将达到5%?10月21日,1800亿美元全球资产管理巨头T. Rowe Price的固定收益首席投资官Arif Husain发出预警,随着通胀预期上升和对美国财政支出的担忧加剧,10年期美债收益率将在未来六个月内触及5%的关口,这将导致收益率曲线进一步陡峭化,而最快达到5%的路径将出现在美联储小幅降息的情境下。上一次10年期美债收益率达5%还是在去年十月,由于市场对长期高利率的担忧,该指标创下了自2007年以来的最高水平。分析认为,这一次,如果Husain的预测准确,市场可能会迎来一波动荡的重新定价。作为一名有着近30年经验的市场老手,Husain指出,当前美国债券面临着供过于求的挑战:美国财政部为填补政府赤字而持续发行新债券,导致这些“新供应”正在“淹没市场”。与此同时,美联储的量化紧缩政策也已消除了政府债务的关键需求来源。有分析指出,美国的财政状况已经出现裂痕的迹象为Husain的预测提供了支持。在截至9月份的财年中,美国债务利息成本负担攀升至1990年代以来的最高水平,但无论是特朗普还是哈里斯,都没有将减少赤字作为竞选活动的关键要素,这使得美国政府债务成为市场参与者关注的主要风险。

忘记硬着陆,交易再通胀,警惕特朗普有评论称,除了投资者不再预计美国经济会陷入衰退,最近的美债抛售可能还反映了华尔街的转向,即投资者现在在对冲11月特朗普当选、美国共和党拿下国会两院多数席位的可能性。因为按照特朗普的政策计划,他上台后将国内实行减税,并增加财政支出。此前,见闻君提到,花旗分析师Dirk Willer认为,近期的非农就业报告(NFP)表现强劲,一举打消了市场对美国经济硬着陆的担忧,市场重新回到软着陆及再通胀的预期。这一预期下,风险资产和美元受益,而久期长的债券资产则可能承压。Willer写道:若市场继续交易再通胀,预计未来三个月内美股和信用市场表现将优异,尤其是基本金属大宗商品也将受益,久期资产特别是美债表现将欠佳。此外,随着美国大选临近,Willer团队预计,投资者会减少可能因特朗普胜选而受损的头寸,并可能购买一些针对这种结果的对冲工具。债券投资巨头Pimco的投资组合经理Mike Cudzil本周二称,这轮美债的走势主要源于过去一个半月强劲的经济数据,对大选前景的担忧也有影响。稳健的经济数据导致债券市场重新定价,因为它迫使投资者削减大幅降息的预期。而更高的债券收益率现在也反映出,共和党在选举中占主导地位的可能性“更大”,那将对股市有利,但对长债收益率施压。同日,Paul Tudor Jones告诉CNBC,无论是特朗普还是哈里斯赢得了总统大选,美国通胀都将上升——这两位总统候选人都在做出“疯狂”的减税和增加财政支出的承诺,却对美国的赤字问题视而不见。如果这个问题得不到解决,美国将需要通过通胀来摆脱债务。

忘记硬着陆,交易再通胀,警惕特朗普有评论称,除了投资者不再预计美国经济会陷入衰退,最近的美债抛售可能还反映了华尔街的转向,即投资者现在在对冲11月特朗普当选、美国共和党拿下国会两院多数席位的可能性。因为按照特朗普的政策计划,他上台后将国内实行减税,并增加财政支出。此前,见闻君提到,花旗分析师Dirk Willer认为,近期的非农就业报告(NFP)表现强劲,一举打消了市场对美国经济硬着陆的担忧,市场重新回到软着陆及再通胀的预期。这一预期下,风险资产和美元受益,而久期长的债券资产则可能承压。Willer写道:若市场继续交易再通胀,预计未来三个月内美股和信用市场表现将优异,尤其是基本金属大宗商品也将受益,久期资产特别是美债表现将欠佳。此外,随着美国大选临近,Willer团队预计,投资者会减少可能因特朗普胜选而受损的头寸,并可能购买一些针对这种结果的对冲工具。债券投资巨头Pimco的投资组合经理Mike Cudzil本周二称,这轮美债的走势主要源于过去一个半月强劲的经济数据,对大选前景的担忧也有影响。稳健的经济数据导致债券市场重新定价,因为它迫使投资者削减大幅降息的预期。而更高的债券收益率现在也反映出,共和党在选举中占主导地位的可能性“更大”,那将对股市有利,但对长债收益率施压。同日,Paul Tudor Jones告诉CNBC,无论是特朗普还是哈里斯赢得了总统大选,美国通胀都将上升——这两位总统候选人都在做出“疯狂”的减税和增加财政支出的承诺,却对美国的赤字问题视而不见。如果这个问题得不到解决,美国将需要通过通胀来摆脱债务。

2024-10-24

2024-10-24

1285

1285

美债重演1995年大抛售

美债重演1995年大抛售

美债收益率很快将达到5%?

美债收益率很快将达到5%? 忘记硬着陆,交易再通胀,警惕特朗普

忘记硬着陆,交易再通胀,警惕特朗普

2024-10-24

2024-10-24

1285

1285

美债重演1995年大抛售

美债重演1995年大抛售

美债收益率很快将达到5%?

美债收益率很快将达到5%? 忘记硬着陆,交易再通胀,警惕特朗普

忘记硬着陆,交易再通胀,警惕特朗普

2026-02

272026-02

272026-02

272026-02

27