2024-02-16

2024-02-16

|

1754

1754

01

日本,被逼进死角了!

如果我说,它是2024全球“闻起来最香,吃起来最毒”的金融炸弹,你信不信?

为什么说它“香”?

因为他现在的投资表现真是热到了不行。

从2023年初到现在这一年多一点的时间里,日经225指数就已经向上狂飙了10700多点,距离我写着这篇文字的时候,已经上涨了41.63%。

但你以为这就结束了吗?

NO~NO~NO!

在全球游资的烘托,安倍无限印钞经济学的助推下,日本去年这一波将近42%的涨幅,也只是十年大牛市的一个加速阶段了而已。

在过去的十年里,日本股市从最低时候6900多点一路飙到了现在的最高36984点。

十年时间,涨了整整3万点,增长500%!再加上我大A的衬托,已经妥妥重回亚洲市值榜第一名!

谁敢说他不香??

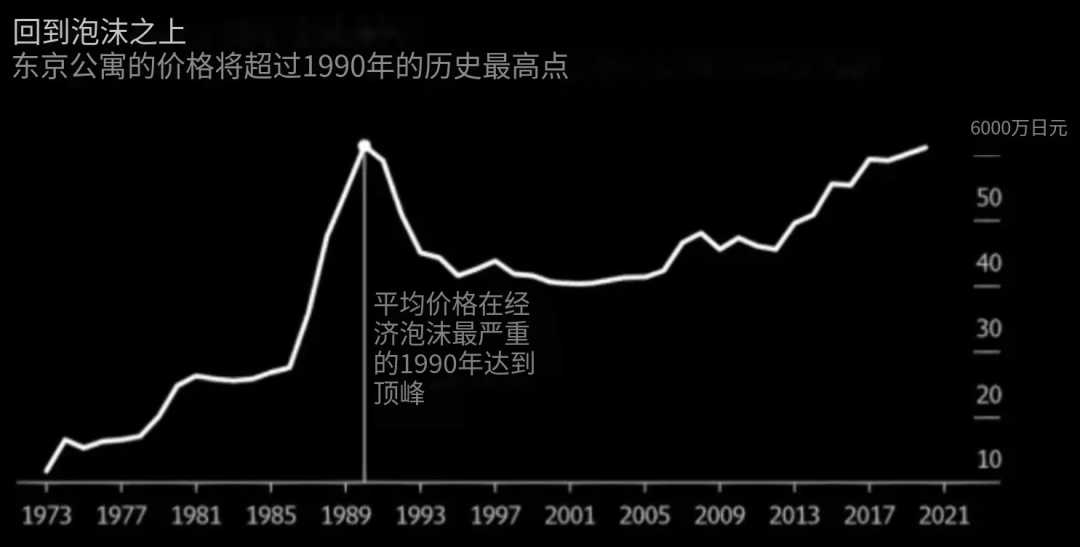

除了股市以外,日本楼市表现也是香得可以。

经过近十年的负利率放水,东京楼市多数已经收复1990年大崩盘之前的高点,日本仿佛又看见了当初那句豪言:“我一个东京就能买下整个美国”。

你就说说,这种涨法谁敢说他不香?

02

但是我为啥说他有毒呢?

因为日本又要进入加息进程了。

将近七成的经济研究者一致认为,日本真的可能会在今年4~6月开启一场“自杀式加息”。

而每一次日元加息,都必然引起一次大型的金融危机。

2000年8月,日本央行重新升息至0.25%,仅两周后刺破美国互联网泡沫,纳斯达克指数直接干蹦,跌了整整2年蒸发掉了5万亿美元。

2006年7月和2007年2月,日本又进行了两次加息,最后一次加息结束,美国次贷危机暴雷,2008年金融海啸相信大家记忆犹新。

这也成了美元霸权进入后期阶段的标志性事件。

而且日元加息,不仅仅是经济圈的预测。

去年年末的时候,也就是2023年12月25日,日本首相岸田雄文和央行老大植田和男一起出席了一个关键活动,他俩在日本最大的经济结社“经团联”的活动上,进行了一场演讲。

这场演讲啊……怎么说呢?

充满了令人矛盾的冲突,却又在冲突之下能够感受到清晰的暗流与愤怒情绪。

日本央行行长也在讲话中进行了展望。

他说,略微的通胀,对于货币政策而言最显而易见的好处,令货币政策在应对经济下行的获得更大空间。

表示当有足够证据表示日本实现2%的可持续通胀率时,尤其是薪资价格持续增长趋势,日本央行将考虑取消负利率政策。

那你说他这话讲的,他是想要通胀还是不想要通胀?他是想要加息还是不想要加息呢?

一边说要让通胀增加,一边又说要考虑取消负利率政策。

同时在这次活动中,岸田文雄的发言最有意思:日本正处于‘一生只有一次的’退出通缩机会!

03

日本,执行了十多年的负利率政策,无限宽松十余年,你跟我谈“通缩”?

是不是很魔幻?

“宽松”+“通缩”,“加息”+“通胀”……

何以至此?

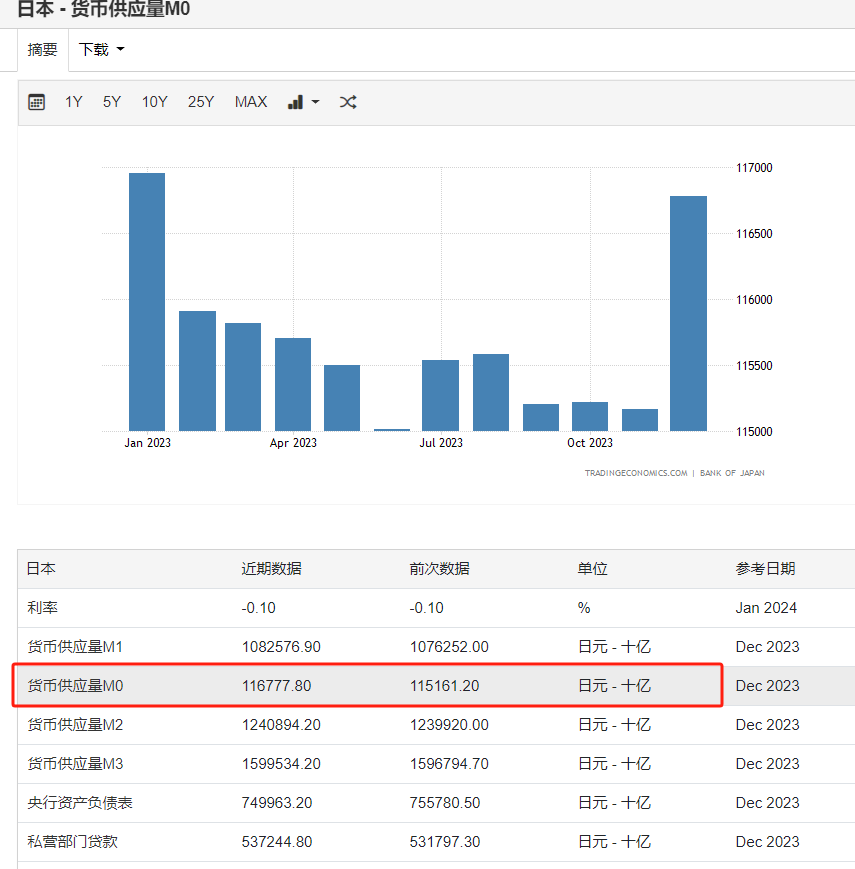

我说一组数据,大家可能就能理解为啥日本货币政策这么矛盾了。

日本的M0总量,也就是市面上流动的现金总量大概是116.8万亿日元,大概是7900亿美元。

M1,1082万亿日元,就是日本所有的流动和非流动现金,7万多亿美元多一点。

但是日本拿了多少美债?

最多时候拿了将近1.4万亿美债。

他的流通现金才7900亿美元,手里却拿了一万多亿的美债,这个比例何其丧心病狂?

日本自广场协议签署以后,是全球联系汇率制国家和地区中,跟美国捆绑最严重的一个,几乎完全丧失货币主权,他需要用多少日元必须对标美债进行增发。

也就是说他每一次增加货币基数,都得将自身的发展红利上贡给美国,以换取流通性的宽松。

所以你别看日元一直跌,其实它一直是处于通货紧缩状态的,因为它的通货没有一分钱是自己决定并且增发出来的,都是用资产找美国典当来了。

基数就这么大,扩大基数的成本又太高!

这也直接导致了日本想要扩大流动性,就必须玩命地在货币乘数上下功夫,也因此导致日本长时间地实行负利率政策,银行间存款利率-0.1%,居民存款利率经过几番挣扎,提高了100倍以后,也才0.2%。

所以现在日本进入了一个很尴尬的死胡同:想要重获自由,就得背刺美元,就得加息。但是加息就意味着自爆!

04

日本能不能不加息?

一个字:难!

就像岸田雄文说的:“日本正处于‘一生只有一次的’退出通缩机会!”

说白了,日本这辈子想翻身,就只剩下这一次赌国运的机会了。

赌的是什么?

赌的是掀掉压在自己身上的这座美元大山,从而重新获得货币主权。

美元结构正处于最虚弱的时刻,一波收个周期想拉爆兔子和毛熊,结果没成功。

收割乌克兰和阿根廷,整体也不顺利。

欧盟再嘬几口,就真的把盟友逼成敌人了。

这个时候,全世界能收割,并且能快速帮老美回血的就只剩下一个日本了。

妥妥的盘中鱼肉!

不论他想不想加息,美国财团都得逼着他加息。

因为他如果不自爆,美国财团就吃不饱。

不论他想不想加息,国运都逼着他加息。

因为不爆掉美元协议,他就永无翻身之日。

日本加息,既是背刺也是自杀!

日本国债占的规模,不是“占”GDP的百分之多少,而是日本的国债规模是GDP的264%。

美国债务炸弹凶猛,就那也只是GDP的130%,还不到日本的一半。

这么大的日债规模一旦加息,日本财拿什么还?日债收益率必然涨到一个让人瞠目结舌的地步。

债市崩溃,那股市呢?

现在的日本股市,日经ETF已经溢价24%了,最高溢价达到40%。

而日经目前的价格,距离1990年泡沫大幻灭之时仅差2000个点而已。

也就是说,现在的购买者进场,最少要在日本股市冲击44000以后才能回本而已,最热的盘实际成本都飙到51000以上了。

真是恐怖如斯!

一旦日央行加息,如此狂热的泡沫能撑住??

华尔街的血腥游资能允许他撑住?

一旦撑不住,此时入场的投资人必定要面临一个可怕的场景“一票传三代,人死债还在”。

只要日本爆掉,大量的国际空军必然能在日本股市和债市赚他个脑满肠肥,也能替美国好好地回一口血。

但是美国也必须面对日元加息,全球将近2.7万亿美元的日本海外资产和1.1万亿美债市场现金回流。

大量的海外和美债资产将遭到抛售,然后卖出美元购进日元,美债收益率八成是崩了,而美元通胀在全球环流不畅的情况下,能不能扛得住这波极限通胀?

不好说啊!

美国联邦债务才34万亿美元,日本自己手里就捂住了3.8万亿的美元资产,将近货币基数十分之一的金融炸弹,老美吃不吃得消?

所以现在就是个赌!

美国财团赌自己在日本发财结束之前,美国国家的损失不会殃及到自己。

日本赌的是,拉崩美元之前,有足够多的冤大头在来当接盘侠给自己填坟,赌自己爆不掉!

那么,现在问题来了!

以日本人“遇事不决赌国运”的性格,你猜猜他们还敢不敢再来一次“偷袭珍珠港”?

05

文末,跟大家说几句得罪人的话,现在国内国外出现了两种完全相反,但立场一致的声音。

在国内,我看到大量为流量顾,或者为业务顾的声音,不断地向大家展示日本股市有多好,日本经济有多好,日本有多值得投资。

但是在国外,尤其是在日本,已经有相当多的日本经济学家,在鼓吹将日经ETF和股票卖给中国人了。

我不挡大家的发财路,但是想要善意的提醒一下,一定要清醒的认识和了解日本的经济问题,然后再作出决断。

拟投资一个东西,尤其是跨国投资,一定要先闹明白自己投资的地方的实际情况,否则无异于一场赌博。

别的东西我也不能说的更多,老庄也得吃饭,不能把人全得罪掉,所以我给大家准备了一份关于日本债市的研报资料。

债市,是链接日本汇率和股市的中转站,这份将近万字的研报资料,内容不仅涵盖了日本债市的各个种类,也用大量数据立体呈现了日本债市的主要结构状态。

切记,在作出决断之前,一定要对自己要干的事情有一个起码的认知。

2026-02

182026-02

182026-02

182026-02

18