2024-04-07

2024-04-07

|

1498

1498

4月3日,日照兴业汽车配件股份有限公司上交所主板IPO被宣布终止审核,直接原因是公司及保荐机构国投证券申请撤回申请/保荐。兴业汽配早于2022年1月已申报主板IPO并预披露,后续全面注册制平移至交易所受理。平移后,公司IPO申报于2023年3月2日获得受理,3月18日收到首轮问询并完成了回复。

净利润1.43亿,国内市占率第一

公司专注于卡车零部件领域,主营业务为卡车车架和车身零部件的研发、生产和销售,主要产品包括车架类产品和车身类产品。

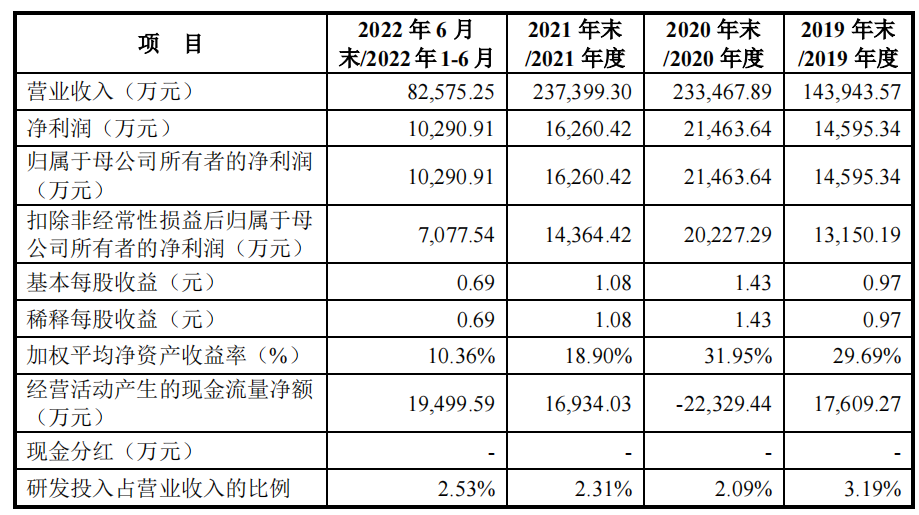

截至2022年6月30日,公司资产总额为221,418.65万元,净资产为104,468.30万元,整体资产规模较高。报告期内,公司营业收入分别为143,943.57万元、233,467.89万元、237,399.30万元和82,575.25万元,归属于母公司所有者的净利润分别为14,595.34万元、21,463.64万元、16,260.42万元和10,290.91万元,公司经营规模较高。

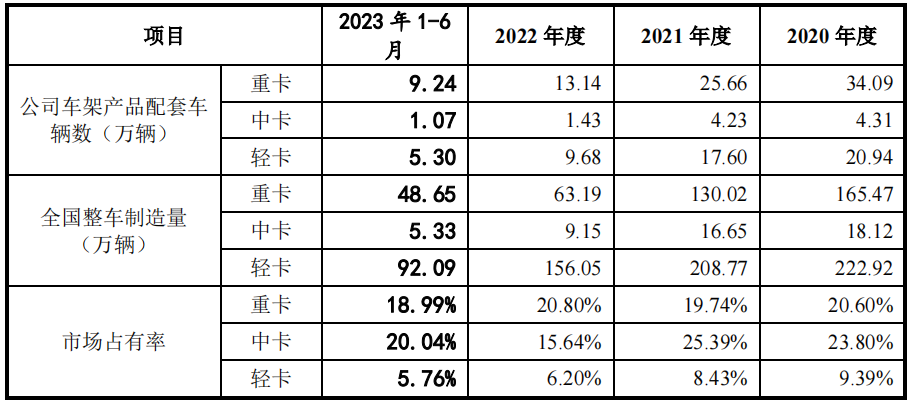

报告期内,公司在卡车车架国内市场稳定排名第一。公司在重卡车架领域的市场占有率分别为16.58%、20.60%、19.74%和19.16%,具有领先优势。根据中国汽车工业协会数据,2018年至2020年,公司在卡车车架国内市场占有率排名均为第一。

报告期内,公司车架类产品的销售占比分别为85.44%、89.22%、91.11%和88.73%,为公司的核心产品。依据公司车架总成及纵梁销售量和我国整车制造量计算,公司产品的市场占有率情况如下:

报告期各期末,公司应收账款账面价值分别为27,742.99万元、37,848.83万元、61,140.62万元和41,627.01万元,占当期流动资产的30.48%、24.89%、44.32%和33.16%,占比较高。

报告期各期末,公司存货账面价值分别为29,276.90万元、39,597.66万元、35,519.95万元和31,673.58万元,占当期流动资产的比重分别为32.17%、26.04%、25.75%和25.23%。

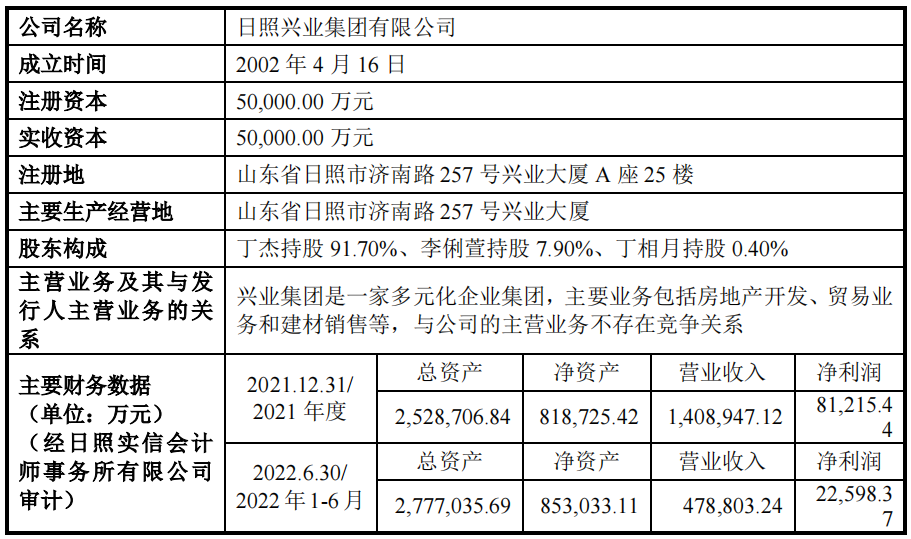

控股股东兴业集团,系房地产开发企业,银行借款余额42.3亿元

兴业集团直接持有公司90%的股份,为公司控股股东。兴业集团具体情况如下:

公司的实际控制人为丁杰。丁杰通过兴业集团和新星合伙合计控制公司95%的股权。丁杰的具体情况如下:

![]()

截至2023年6月30日,发行人控股股东(不含发行人)总资产和净资产分别为228.29亿元和79.70亿元,兴业集团(不含发行人)的银行借款余额为42.30亿元,不存在到期未清偿债务或逾期借款。综合借款利率为4.51%,在民营企业中处于较低水平。上述借款于2023年末、2024年末、2025年末、2026年末到期的金额分别为9.40亿元、19.44亿元、10.80亿元和2.66亿元。

截至2023年6月30日,公司实际控制人及直系亲属、兴业集团存在为兴业集团及其子公司以外的其他企业提供保证担保的情形,保证担保的余额合计为20.23亿元。

报告期内,兴业集团(不含发行人)营业收入分别为927,041.47万元、1,171,547.82万元、761,915.84万元和261,823.70万元,净利润分别为27,987.67万元、64,955.01万元、41,120.64万元和12,623.43万元。

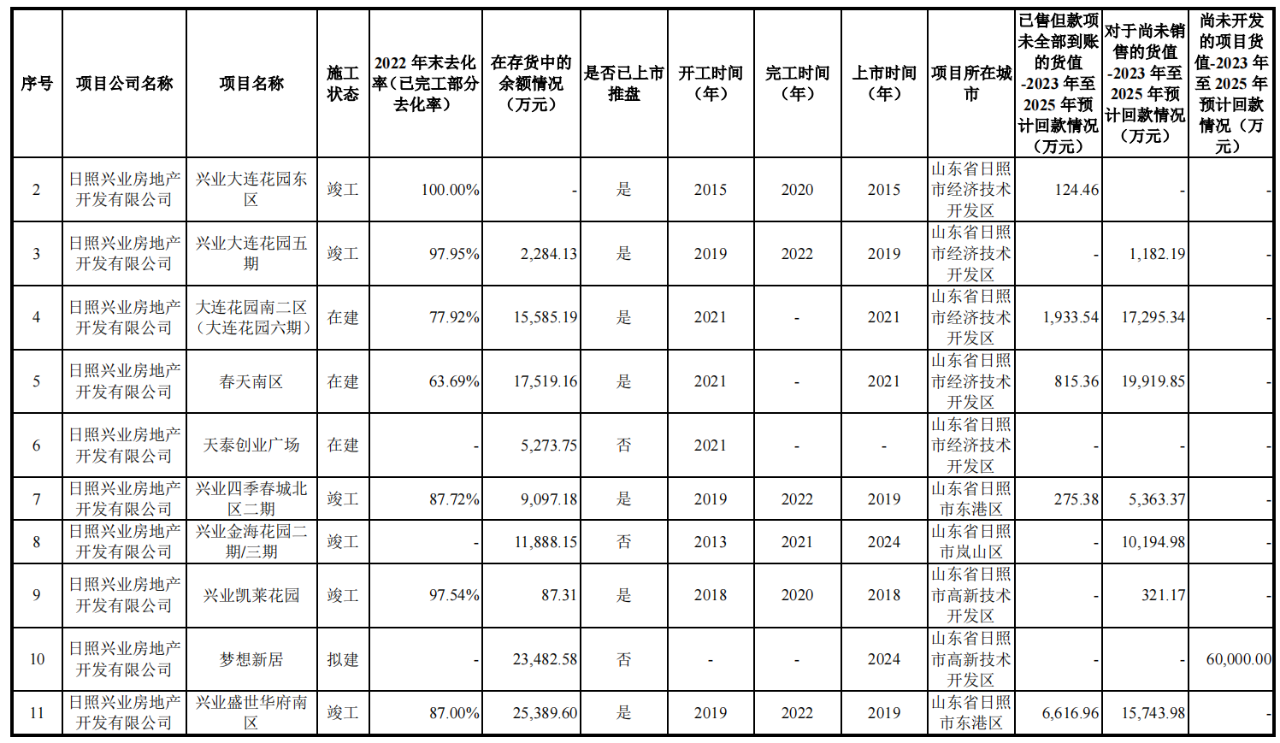

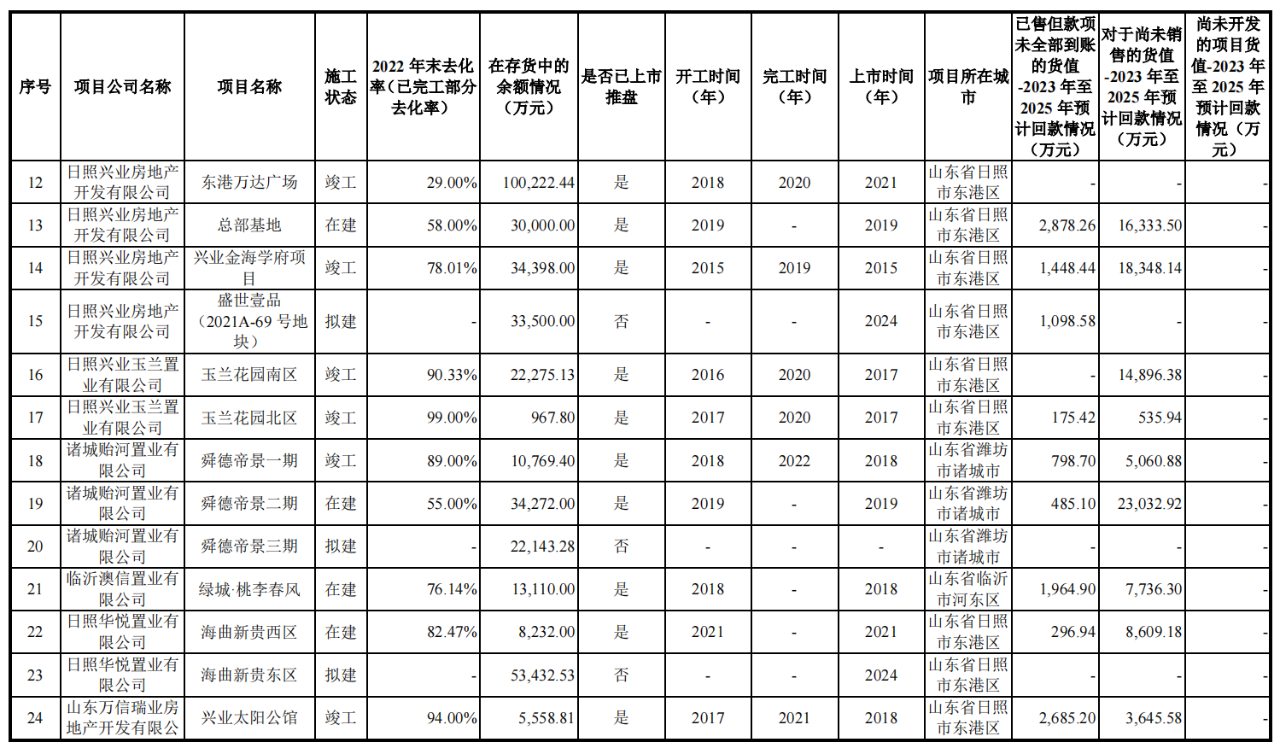

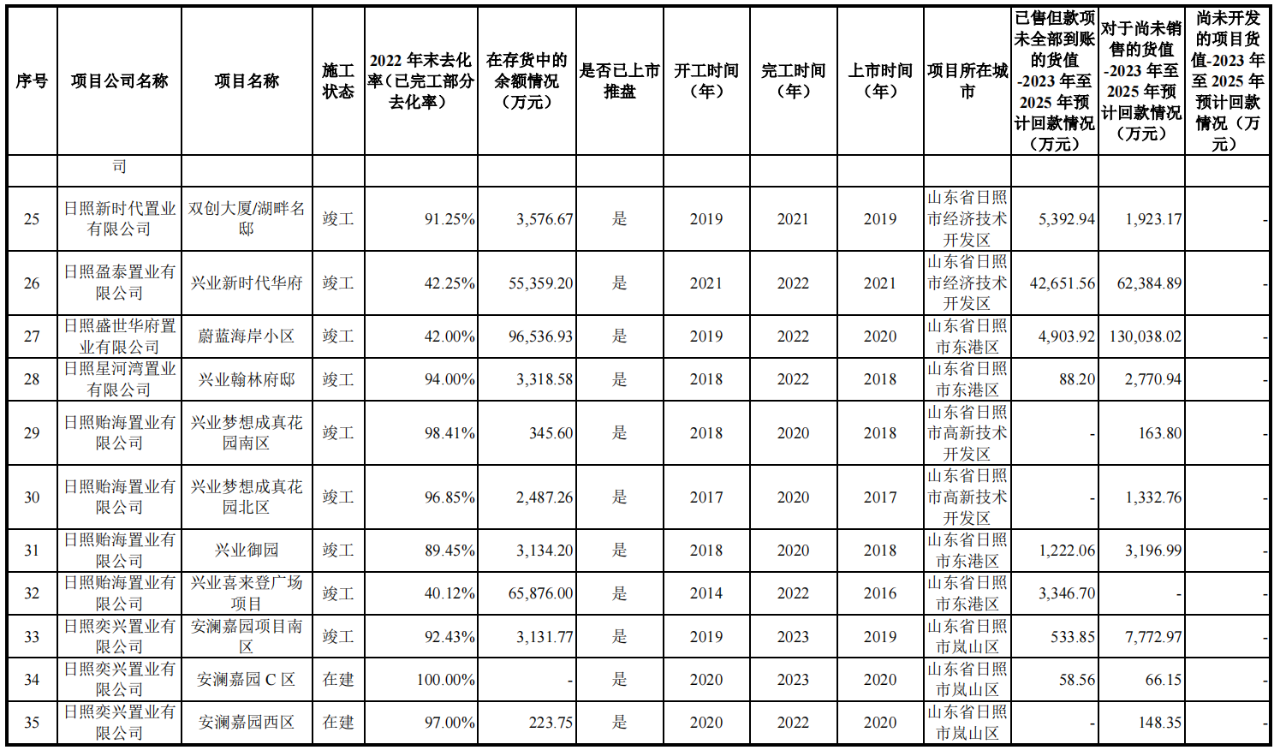

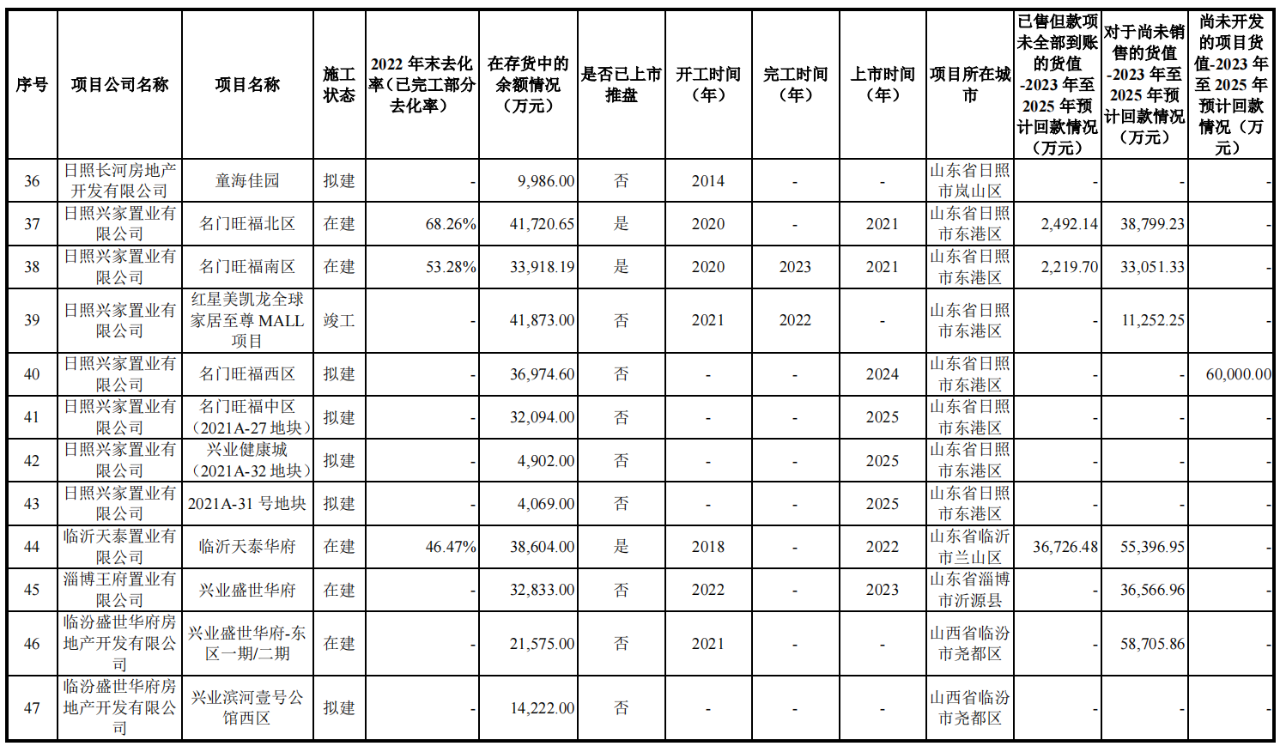

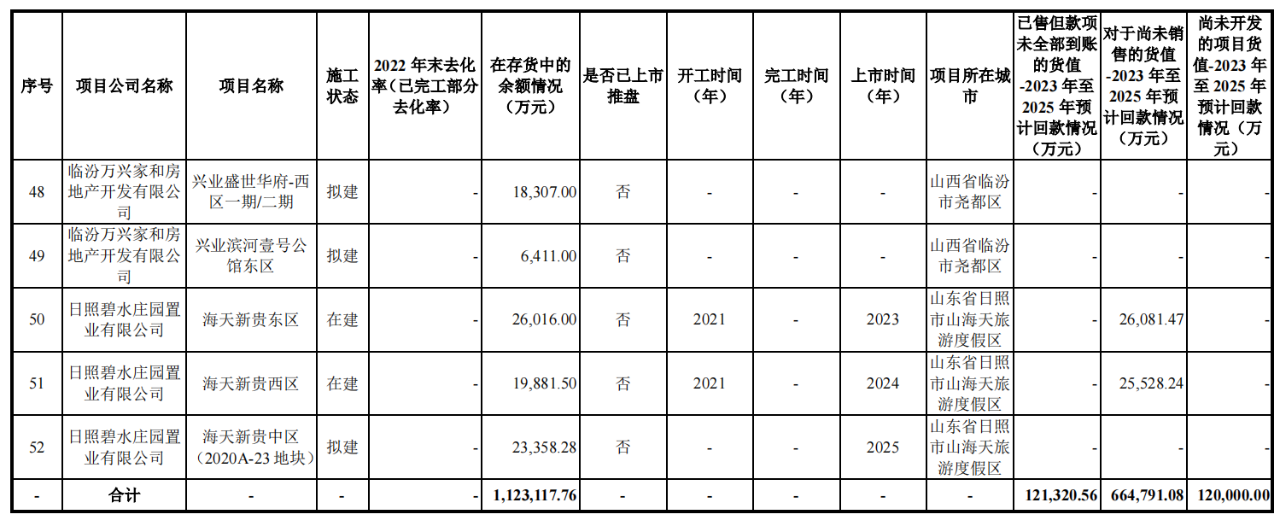

截至2022年12月末,兴业集团房地产开发项目共计52个,其中,竣工项目24个,在建项目15个,拟建项目13个。

截至2022年12月31日,兴业集团合并报表(不含发行人)存货余额为1,477,983.77万元,贸易板块存货余额较小,房地产板块存货余额主要为拟建/在建/竣工项目、自持的出租项目、未确定开发规划的项目、安置房项目,其存货余额分别为1,123,117.76万元、126,289.45万元、139,524.15万元和57,978.90万元。兴业集团房地产项目中的拟建/在建/竣工项目,具体情况如下:

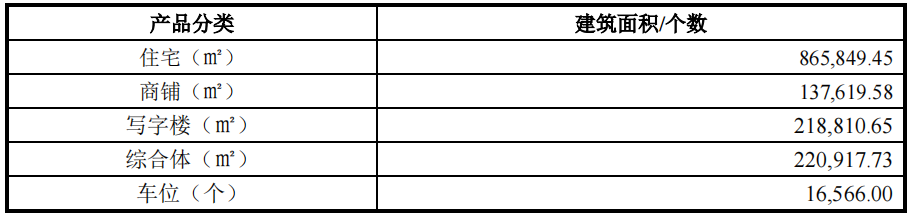

发行人未售房地产货值数量如下:

第一大客户中国重汽,销售占比较高

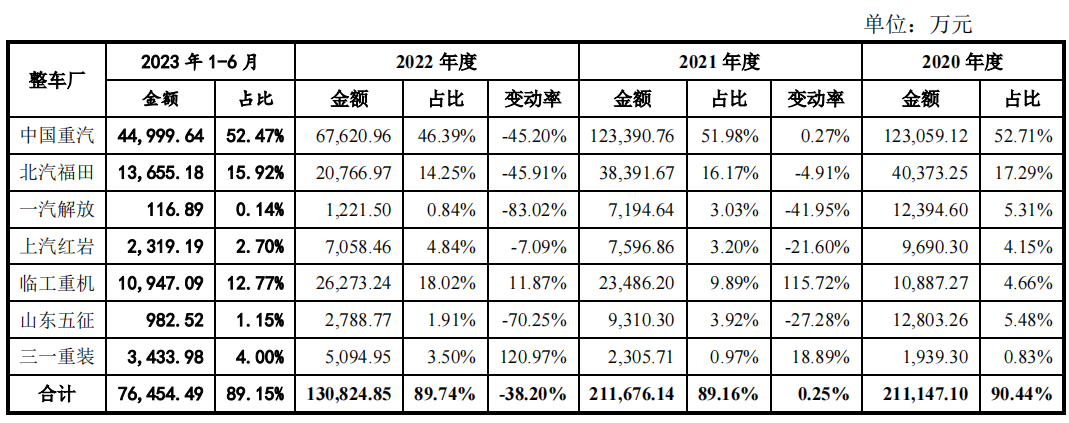

报告期内,公司各年前五大客户均在中国重汽、北汽福田、一汽解放、上汽红岩、临工重机、山东五征、三一重装等七家企业之中,上述七家整车厂客户销售额及占发行人当期营业收入比例如下:

公司主要客户为国内知名卡车整车制造商。报告期内,公司向前五大客户的销售占比分别为87.63%、85.46%、85.16%和87.37%,其中对中国重汽的销售占比分别为53.27%、52.71%、51.98%和47.91%。

公司自2005年开始与中国重汽济南商用车有限公司开展合作,首次合作是基于公司与其横梁总成项目的合作研发,合作研发产品满足其对产品的质量要求,同时,中国重汽对公司进行严格的供应商准入审核流程,审核完成后,公司进入中国重汽合格供应商体系。

进入合格供应商体系后,中国重汽与公司签订采购协议,向公司下订单,公司开始对其供货,公司2006年对其实现收入,自开始供货以来,每年均对中国重汽实现销售;2008年度,对中国重汽实现收入21,089.16万元,首次成为其车架类零部件第一大供应商,自首次成为第一大车架零部件供应商至今,一直保持该名次,公司自与中国重汽首次合作后至今一直持续合作,双方合作关系稳固。

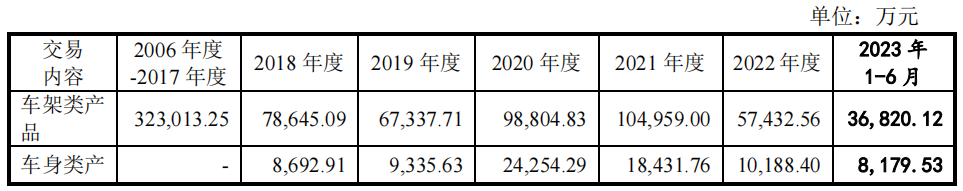

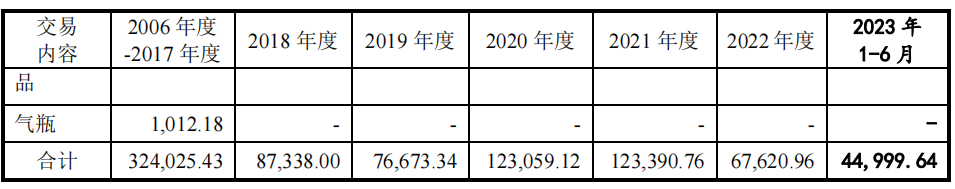

公司与中国重汽合作以来的交易金额及交易内容如下:

公司自2018年3月收购兴发零部件部分经营性资产后,承接兴发零部件车身零部件业务,开始对中国重汽销售车身类产品。

此外,报告期各期,公司对一汽解放销售金额分别为12,394.60万元、7,194.64万元、1,221.50万元和116.89万元,占公司营业收入比例分别为5.31%、3.03%、0.84%和0.14%。对一汽解放的销售金额下降,主要因为(1)国VI排放标准2021年7月份开始实施,标准换代引起的溢出性需求因素消失及行业需求收缩、经济增速放缓等因素影响,行业整体有所下滑,(2)2021年和2022年度,一汽解放产量相比上年度同期分别下降24.81%和59.83%,一汽解放产量大幅下降,对公司采购订单减少,公司主要供货的纵梁产品转为由一汽解放自行生产为主所致。2023年上半年一汽解放产量较上年同期增长45.40%,产量虽有回升,但产能尚未满产,纵梁仍以自行生产为主。

报告期内,发行人共发生115起工伤事故

报告期内,发行人每年平均员工人数为1,676人、2,091人、1,724人及1,574人,每年工伤人数占员工总数分别为2.39%、1.58%、0.81%及1.21%。

根据申报材料,(1)2019年度,公司支出职工伤亡补偿金、慰问金共计240.00万元,主要由支付2名前员工工亡补偿金;(2)报告期内,发行人共发生115起工伤事故;经过相关部门出具《认定工伤决定书》的事故为103起,已进行申报但未完成认定的事故为12起。

其中,有关政府或司法部门对于2名前员工相关事件的认定结果:

2023年3月28日,日照高新技术产业开发区应急管理和综合执法局出具《证明》,确认:“2015年4月,日照兴业汽车配件股份有限公司(下称“兴业汽配”)原员工汉吉恒(身份证号:3728021959XXXX)于上夜班途中因交通事故死亡;2019年12月,兴业汽配原员工山世安(身份证号:3711021983XXXX)在工作过程中因个人身体原因突发疾病死亡。”

汉吉恒于2015年4月15日在公司大门口因交通事故死亡,2017年11月,日照市人力资源和社会保障局认定其为工伤,2019年3月,发行人与其家属达成《仲裁调解书》(日劳人仲案字[2019]第83号),同意发行人向汉吉恒家属支付工亡补助金等合计60万元。发行人已于2019年支付了该笔费用。

山世安于2019年12月与发行人签署劳动合同,当月发行人为其办理了社保增员但未缴纳工伤保险,2019年12月30日,山世安因自己身体原因突发疾病去世,2019年12月31日,发行人与山世安家属达成《调解协议》,发行人一次性向山世安亲属支付工亡补助金等合计180万元。发行人于2020年1月1日支付了该笔费用。

其他关注事项

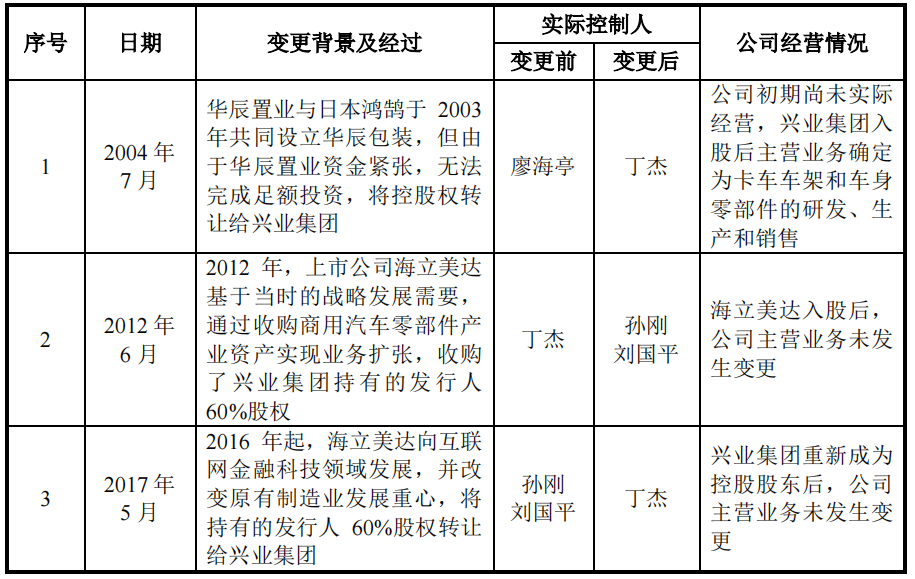

1、公司历史上共发生过三次实际控制人变更,具体情况如下:

公司历史上共发生过三次实际控制人变化,自2004年第一次实际控制人变化确定公司主营业务为卡车车架和车身零部件的研发、生产和销售后,公司经营情况未发生重大变化,主营业务未发生过变更。

2、根据申报材料,(1)报告期内,发行人应收账款和应收票据金额较大,应收账款账面价值呈增长趋势,2021年中国重汽的回款周期有所延长;(2)报告期各期,发行人短期借款金额分别为44,405.64万元、78,074.56万元、75,969.04万元和68,896.74万元,发行人流动比率和速动比率低于同行业上市公司平均值,资产负债率高于同行业上市公司平均值。

3、据申报材料,2018年发行人收购兴发零部件经营资产,兴发零部件存在部分历史上产生的废料未入账,该部分废料在2018年1-8月累计销售金额为1,036.22万元,并通过发行人财务部高彦个人卡进行归集,之后转给发行人财务部王雪婷个人卡进行支出,其中用于为发行人中层以上管理人员代垫2017年度年终奖328.29万元。

4、根据申报材料,2022年6月末,发行人在建工程账面价值为25,344.72万元。发行人的在建工程中设备安装工程最近一期余额几乎未发生变动;募投项目EPS金属表面处理及剪切中心项目相关的供应商杭州金固与发行人存在采购纠纷,设备供应中断。

2026-03

102026-03

102026-03

102026-03

10