2024-05-13

2024-05-13

|

1391

1391

导语

经济真相究竟如何,经济走势到底怎么推演,人们又该如何从中找到财富逻辑……

这几天发生了很多事情。

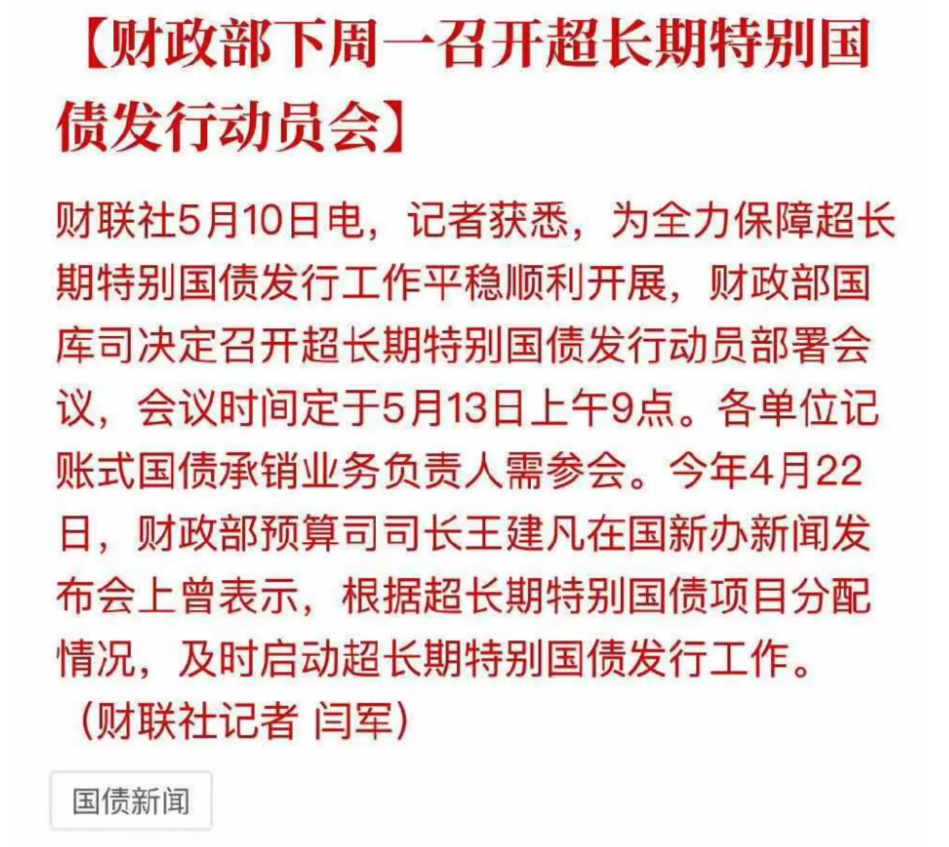

各大新一线城市纷纷放开限购,献出买房落户技法;4月经济数据发布,吓懵市场;今天财政部又发布超重磅消息,正式确定万亿超长期国债,即将开闸。

经济真相究竟如何,经济走势到底怎么推演,人们又该如何从中找到财富逻辑……

这篇文章就来谈谈我的看法。

昨天,4月经济数据披露后,市场吵作一团。

主要是因为经济数据普遍弱于预期,M2同比下降,M1同比为负,尤其新增SR罕见为负,相比去年缩量1.4万亿……也是自2005年11月来首次转负。

由此,刺激出一大批空军,拿着大喇叭喊,经济又不行了,大家赶紧移民啊,外面的世界才是快乐老家。

当然理解这种商业谋利手段,但打着这种幌子营销观众,就有些侮辱人智商了。

其实4月数据异常,归根结底在于,对金融部门的「定向挤水分」。

早在5月10日,央行在发布的《2024年第一季度中国货币政策执行报告》指出:

近期人民银行指导利率自律机制发布倡议,明确要求银行不得以任何形式向客户承诺或支付突破存款利率授权上限的补息。

意思是,全面禁止“手工补息”,打击“资金空转”,同时将虚高的数据回归真实,为下一轮即将打开的货币宽松空间做准备。

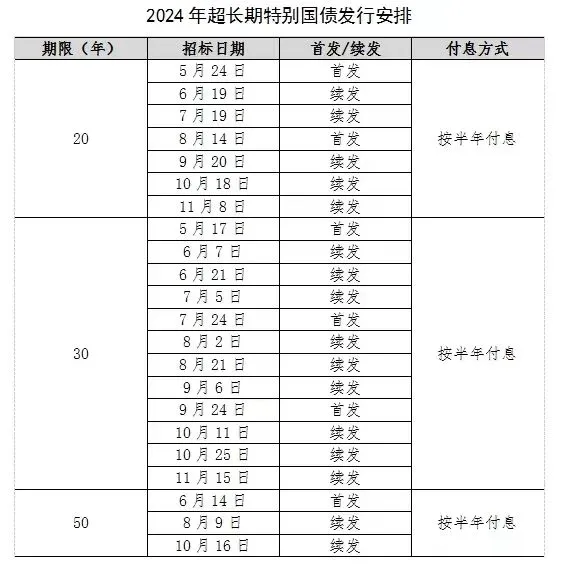

紧接着,财政部正式就对外宣布,万亿超长期国债即将开闸,5月17号开始,发行30年超长期国债,并在5-6月连续发好几轮,表面上是债务置换,但根本上就是打出“极其宽松的财政刺激”这张王牌。

无论是节奏还是规模,这轮国债发放都是远超预期的,为什么这么着急?

这还要从近一年的M2说起。

对经济了解的朋友应该知道,近一年的M2数值是非常夸张的。

大概从2022年3月开始到2023年12月,连续22个月,M2数值都在以两位数的走势极速增长,创造历史,以至于今年3月底M2成功突破300万亿。

换算成美元约等于41.7万亿,超过美、日、欧之和,妥妥的放水大国。

M2是全国货币供应总量,按道理如此超发,通胀应该极其泛滥,而且人们口袋里应该塞的满满的人民币。

然而事实上,市场通胀没发生,甚至还有些通缩,至于老百姓,日子照样过得紧巴巴,裤兜比脸都干净。

到底为什么?这就涉及到了一个专业词汇,“货币空转”。

货币空转,字面意思就是货币在空中打转,并没有进入到实体经济,一般分为三类,借新还旧、存贷款套利和同业空转。

借新还旧,就是大企业从银行借钱,用于偿还旧债的利息支出,本金不还,只还利息,增加货币运转效益,当然也合法合规。

最恶劣的要属存贷款套利和同业空转,罪魁祸首就是包括小商业银行在内的各个金融机构。

一般货币传导,是由央行印钞给下面的商业银行,商业银行再通过信贷的方式转移到企业部门,再到居民部门。

然而货币到了商业银行这里,就卡住不动了。

因为经济下行期,商业银行害怕坏账,业务做的极其保守,只喜欢贷款给有国资背景的大企业,而对于小企业来说,最好不借。

这也是为什么央行三番五次出台调控,要求商业银行对小微企业要“一视同仁”,尤其重点关照狗都不理的地产企业。

但是市面上哪有那么多大企业,即使有,也被国有大行吃没了,所以这些小银行就很着急,手上这么多钱该怎么产生盈利?

于是小银行就想到一个办法,既然没有大银行的利率优势,那么就弯道超车,通过高息揽储拿到客户资金。

比如说张三在A大行存款,给2%的利息,但B小银行承诺,可以做到4%,对于张三来说,凭空多了这么多收益,肯定选择B啊。

擅自承诺高息储蓄属于违规,所以B明面上合同签署只给客户2%的利息,然后私底下再进行2%的补贴利息。

这就是大名鼎鼎的“手工补息”。小银行拿到客户储蓄后,转手又去买债买基金,博中间的利差,搞其他能赚钱的生意。

一开始只有个体这么搞,但近一年随着贷款利息的下降,小微企业拿到低息贷款后也开始动歪脑经。

心想市场这么卷,融资再生产万一赚不到钱就白忙活了,还不如把钱再存到银行,保险吃利差。这就是“空转套利”。

所以这两年为啥经济起不来呢?就是因为都在存钱,居民不消费,拼命存钱,企业端不投资生产,也在拼命存钱。

2023年,央行发布了一项令人瞩目的数据,全年居民存款总额达到了284.26万亿元……较去年增长了10%。

2024年第一季度,人民币存款继续走高,新增11.24万亿。

如果大家都在存钱,那么意味着货币流动性逐渐枯竭,而消费低迷、内需疲软,也导致企业产能过剩,商品价格下跌,企业没利润紧张,就会缩减裁员。

所以大家也看到了,为什么M2这么强,但身边被裁的员工越来越多……

于是才有了今天这一出,对金融部门进行深度改革,挤出虚高数据水分,严打“手工补息”“空转套利”,同时对M2进行全面降速。

因为央行也知道,资金这么空转下去,M2再高也没用,还是得从内部解决问题。

同时,打开第二条货币传统路径,也就是刚刚发布的超长期国债。

先来讲一般融资债券。

地方发展需要大量资金,比如道路、桥梁、水利工程,还有医疗、教育、社会保障等等。

这时候就可以发行债券,从投资者手里拿到钱后,派发订单到企业部门,企业采购盘活上游,生产盘活下游,从而把货币传导至更多的企业和居民手里。

但问题来了,对于经济比较好,产业能力较强的城市,发行债券很容易,有大量人去买。

比如5月9日,广东省地方政府发放了5年期再融资一般债券,利率跟国有大行一样2.2%,结果开售一分钟全部售罄5亿额度。

而对于一些经济比较差的地方,发行债券情况可能就没那么好了,比如河北、内蒙古、陕西很多地方,曾出现过债券0成交的情况,很尴尬。而且在中国,落后的地方毕竟是大多数,缺失产业能力的城市也占到了80%。

不管吧,这些城市会搞影子银行,积攒一大堆负债,地方债窟窿有多大,目前还没有人敢说,继续这么搞也不是办法,所以只能启动了一般国债和超长期特别国债。

无论是收益率还是二级市场流动性,国债都是非常好的资产,最重要的是由国家信用兜底,根本不用考虑风险问题,所以基本每轮发放,都是秒光。

最重要的是,前段时间央行还公布消息,要下场参与买债……这意味着什么?

发布的国债有了双重兜底,而且将第一种放水路径迁移到了第二种放水路径中。

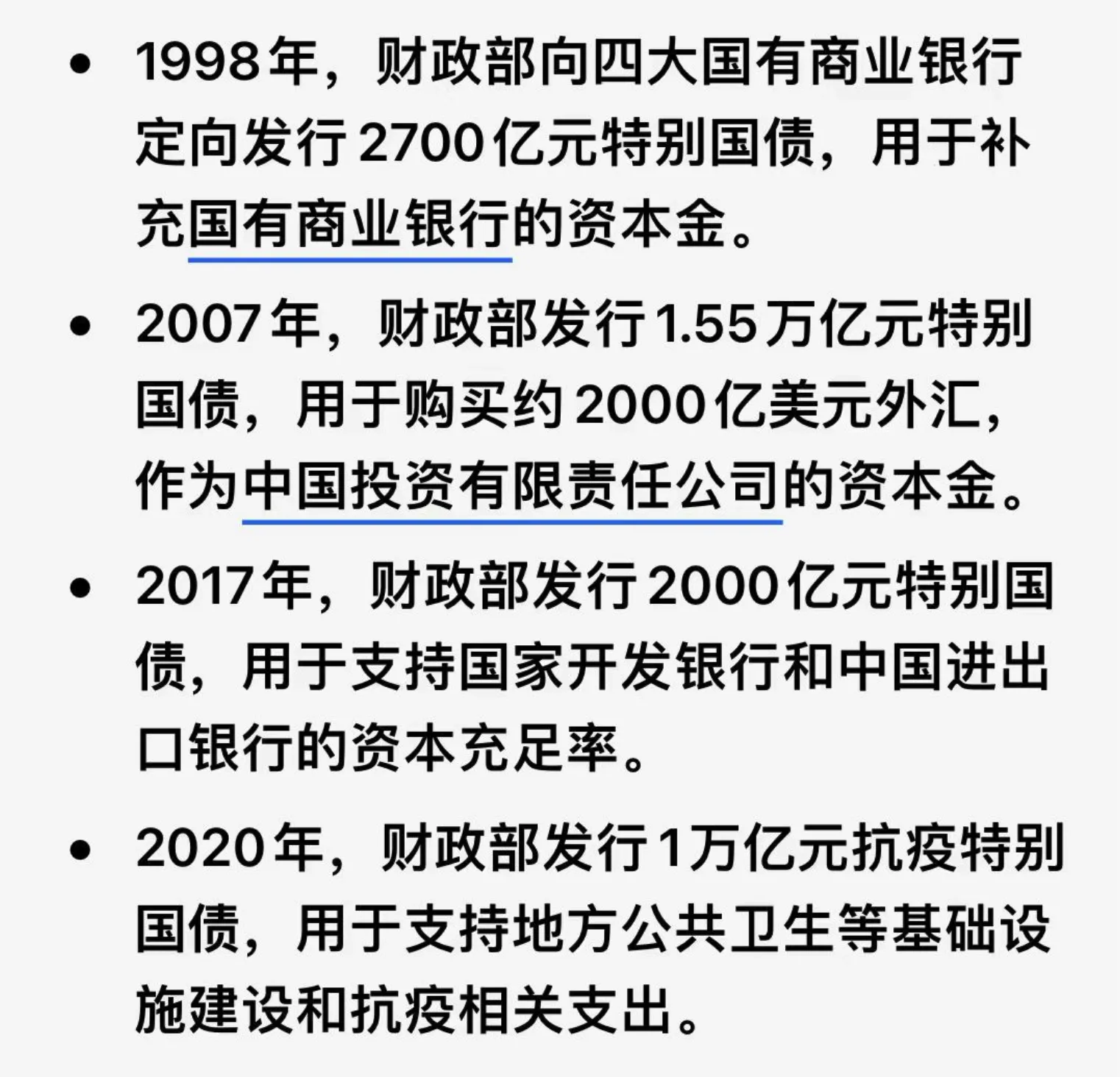

特别国债是重头戏,历史上总共发放过四轮:

主要目的是为了在关键时刻做货币战略部署,而今年的特别国债,主要目的是为了提振经济,而且量大管够,今年1万亿,明年1万亿,加起来应该是3-5万亿的规模。

虽然细分种类还没有公布,但按照目前已有的战略部署,一方面给地方补运营资金,也就是债务置换,另一方面在三大工程、以旧换新、新基建、人工智能等需求侧做强力支撑,向全社会广域派发订单。

到这里聪明人应该看懂了,特别国债的逻辑就是“帮储户花钱”,你不愿意花钱,害怕风险,那好,中央帮你花,从源头上解决内需问题。

而且国债是实打实将货币导入市场,再体现到居民收入,刺激效果激烈,甚至要比09年的四万亿计划更猛一些。

根据公布的信息来看,特别国债分为30年和50年,也意味着50年只还利息不还本金。

而50年以后,方便面都100块钱了,到时候靠收方便面的税收就能把这点本金还上,本质上相当于非常宽松的财政刺激政策。

所以我认为,下半年市场会迎来非常重要的转变,基于以下三点:

1、特别国债庞大现金流入场。

2、全球补库存,进出口继续维持良好势头。

3、美联储降息,中美货币正周期。

中外资金合流,叠加历史最低的利率环境,到时候钱会变得不值钱,从而传导至资产端被迫通胀。

届时人们的体感会比现在好一些,就业也不至于这么紧张,但至于是否能赶上这波大潮,能实现财富增值,就看你所在的是哪个行业。

目前来看今年正处于新老产业交替的年份,之前很多行业都很难赚钱了,接下来还是新能源、新智造、新医药、新消费、AI、进出口的未来。

最近发现中外旅游赛道开始爆燃,原因在于我国对很多国家互免,无论是把国人往外带,还是把外国人往国内领,都是非常赚钱的生意。

其实我最关注的是,这波从未来借来的势能,是否能创造出新富群体,这才是最关键的。

这些年为什么人们都感觉经济差。除了遭遇的百年未有之大变故以外,更多还是社会财富结构的不均衡所导致的。

也就是说,财富都集中在老一辈人手里,他们要么已经做了财产转移,要么就是消费欲望低,风险意识高,非常爱储蓄。

而新一代年轻人,其实并不是物欲低,也不是不爱买房,而是赚不到钱,想消费没机会。

就这样财富固化在老一辈人手里,导致社会财富走向泥潭。

2000年以后有房地产和金融大潮,2005年以后的互联网和移动互联网大潮,2015年之后是电商大潮,都在某种意义上打破了僵局,催生了新一代new money。

而2024年以后,就看是否创造出新一代购买力,而这才是决定未来国运走向的中坚力量。

2026-03

052026-03

052026-03

052026-03

05